Daňové přiznání (či dílčí daňové přiznání) k dani z nemovitostí nemusí podávat majitel nemovitosti každý rok. Podává se tehdy, došlo-li ke změně ve vlastněné nemovitosti (např. ke změně kvalifikace pozemku, k přístavbě dalšího podlaží u nemovitosti apod.), případně ke koupi či částečnému prodeji nemovitosti. V případě, kdy v daném území daňový poplatník prodá svou poslední nemovitost, stačí tuto skutečnost finančnímu úřadu oznámit.

Termín pro podání daňového přiznání je k poslednímu lednovému dni, v letošním roce tedy 31. ledna 2011. Sankce za pozdní podání daňového přiznání od nového roku nastupují až v okamžiku, kdy není daňové přiznání podáno do pěti dnů po řádném termínu. Od dalšího dne nastupuje pokuta ve výši 0,05 % denně z vyměřené daně, ovšem v minimální předepsané výši 500 Kč – a to zejména u daně z nemovitostí, která je zpravidla v řádu stokorun až tisícikorun, není zrovna málo.

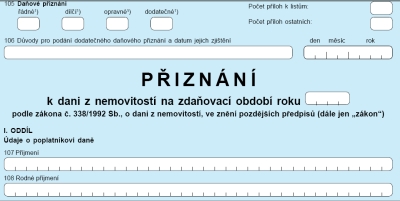

Formulář daňového přiznání k dani z nemovitostí je téměř celý totožný s loňským. Rozdíly nastávají až od řádku č. 322.

| Tip: Rady na vyplnění daňového přiznání do řádku č. 321 naleznete v článku „Daňové přiznání k dani z nemovitostí 2010: Podrobný návod k vyplnění„ |

Změny daňového formuláře souvisí se změnou v zákoně o dani z nemovitostí. Nově může spoluvlastník stavby podat daňové přiznání i pouze za svůj díl nemovitosti – dříve měl tuto možnost pouze u daně z pozemků. U staveb ještě v loňském roce podával daňové přiznání pouze jeden ze spoluvlastníků a daň platili všichni nerozdílně (tedy bylo jedno, kdo ji fakticky zaplatí). Tato „loňská“ možnost ovšem trvá i nadále.

V řádku č. 322 v loňském roce výpočet končil – a následovalo již jen upravení o místní koeficient. Nyní se do tohoto řádku vepíše hodnota daně, která před upravením o místní koeficient odpovídá celé stavbě.

Řádek č. 323 slouží k určení velikosti spoluvlastnického podílu. Podíl je možné vyčíst z listu vlastnictví. Pokud je daňové přiznání podávané za celou stavbu (bez rozdělení podílů vlastnictví), řádek se nevyplňuje.

Na řádku č. 324 spočítáme podíl spoluvlastníka na dani z nemovitosti tak, že daň z řádku č. 322 vynásobíme číslem z řádku 323 a) a vydělíme číslem z řádku 323 b) (tedy vynásobíme zlomkem odpovídajícím podílu spoluvlastníka). Pokud je daňové přiznání podáváno za celou nemovitost, opíše se na toto místo částka z řádku č. 317 nebo 322 (pokud jsou uplatňována osvobození). Daň je zaokrouhlena na celé koruny nahoru.

Následující řádky č. 325 a 326 jsou opět známé z předchozího formuláře (pouze jejich původní čísla byla 323 a 324). Místní koeficient pro řádek č. 325 může (ale nemusí) stanovit obec, v jejímž katastrálním území stavba stojí. Měl by být vyvěšen na vývěsce obecního (městského) úřadu a na internetových stránkách obce. Jeho výše dosahuje 2, 3, 4, nebo 5. Řádek č. 326 je výsledkem užití prosté násobilky mezi řádky č. 324 a 325. Není-li místní koeficient obcí stanoven, řádky se nevyplňují.

Čtvrtý oddíl daňového přiznání prošel především zjednodušením. Do řádků č. 401 a 402 se uvede vždy součet daňové povinnosti za jednotlivé typy staveb a pozemků. Pokud je podáváno daňové přiznání za spoluvlastnický podíl, musí být v příslušném řádku uvedeno minimálně 50 Kč (je-li tedy kupříkladu podáváno přiznání za spoluvlastnický podíl k dani ze staveb a podíl na dani je menší než 50 Kč, uvede se do řádku 50 Kč). To neplatí v případě, že je podáváno přiznání za pozemky či stavby bez rozlišení spoluvlastnictví, a v případě, kdy jsou všechny podíly daného daňového poplatníka od daně osvobozeny.

Řádek č. 403 je prostým součtem předchozích.

Pokud daňový poplatník podává dodatečné daňové přiznání, musí uvést do řádku č. 404 poslední známou vyměřenou daňovou povinnost za aktuální daňové období. Rozdíl nově přiznané daně z řádku č. 403 a předchozí daňové povinnosti z řádku č. 404 uvede do řádku č. 405.

Drobnou úpravou prošla též část daňového přiznání týkající se informací o daňovém subjektu či jeho zástupci. Jedná se vesměs o zjednodušení a zlidštění formuláře. Jedinou záludnější položkou je způsob zastupování zástupcem, které se označuje kódem uvedeným a vysvětleným přímo na daňovém formuláři.

![]()