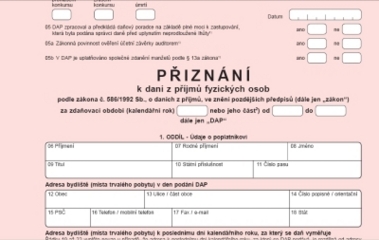

Termín podání daňového přiznání k dani z příjmů za rok 2010 je sice až k 31. březnu 2011 a ke stejnému datu musí být i daň zaplacena. Pokud ale začnete s přípravami včas, můžete výrazně snížit svou daňovou povinnost. A to naprosto legálně bez složitých daňových kliček.

Při vyplňování daňového přiznání máte dvě možnosti, jak evidovat výdaje (náklady) na dosažení výnosu z pronájmu. Buď je evidujete a uplatňujete ve skutečné výši, nebo je neevidujete a uplatňujete výdaje procentem z příjmů. První varianta, i když je administrativně (a účetně) náročnější, se u pronájmu nemovitostí zpravidla vyplatí.

Zatímco u mnohého podnikání je uplatnění výdajů procentem z příjmů racionálním krokem, u pronájmu tomu tak zpravidla není. Podnikáte-li jako řemeslník, umožňuje vám zákon o dani z příjmů uplatnit do nákladů 80 % vašich příjmů. Zejména je-li vaše řemeslo s vysokou přidanou hodnotou (tedy je-li větší část ceny výrobku tvořena prací a nikoli materiálem), je jednoznačně výhodnější používat paušál. I u mnohých neřemeslných živností se vyplatí využít výdaje procentem z příjmů, přestože je možné uplatnit pouze 60 % příjmů.

U pronájmu byl zákonodárce skoupý. Do nákladů umožňuje uplatnit pouze 30 % příjmů. Na jednu stranu se to může zdát dostatečné – vždyť kromě drobných oprav u nemovitosti v dobrém stavu nemusí být náklady v běžném roce téměř žádné a výjimku tvoří roky s významnější rekonstrukcí. Ve skutečnosti nákladů s pronájmem je mnohem více, než se na první pohled může zdát.

Odpisy, odpisy, odpisy…

Jakýkoli majetek, včetně bytu, rodinného domu či bytového domu, se opotřebovává a má i při velmi dobré údržbě jen omezenou životnost. U bytů a domů lze sice namítat, že stále stojí domy z dob Karla IV. i starší. Všimněte si ovšem, že většina z nich prošla kompletní přestavbou v období renesance a baroka a původních gotických je již jen minimum. I u automobilů se zachovala řada veteránů, které by nicméně k běžnému provozu chtěl používat už jen málokdo.

REKLAMA

"Životnost" pro daňové účely určuje doba odpisování majetku. Pro naprostou většinu nemovitostí se jedná o 30 let. Po tuto dobu můžete do nákladů vkládat určité procento z pořizovací ceny nemovitosti. Konkrétně v prvním roce 1,4 % a v dalších letech 3,4 % pořizovací ceny.

Příklad: Pořídíte-li byt za 2 mil. Kč, můžete si v prvním roce vložit do nákladů 28 tis. Kč (tj. cca 2 333 Kč měsíčně) a v dalších letech 68 tis. Kč (tj. cca 5 667 Kč měsíčně).

Aby se jen odpisy v příkladu vyrovnaly s paušálním odpočtem, musel by pronájem bytu vynášet 17 tis. Kč měsíčně – a nesmělo by dojít ani k prodlevě (pokud tedy zanedbáme náklady na zvýšenou administrativu). Troufnu si tvrdit, že dosahovat takovéhoto výnosu je skutečně výjimečné a vyžaduje to obrovskou dávku štěstí nebo známé na vysokých postech obecních úřadů privatizujících obecní bytový fond.

Aby bylo možné nemovitost odpisovat, je třeba ji zavést do účetnictví. K tomu je nezbytné mít odhad ceny nemovitosti nebo kupní smlouvu.

REKLAMA

V souvislosti s pronájmem lze uplatňovat i jiné odpisy. Zejména pokud je nemovitost v jiné lokalitě než bydliště pronajímatele, může být legitimní zahrnutí automobilu do podnikání. V takovém případě lze následně uplatnit nejen odpisy automobilu, ale též další náklady s automobilem spojené – pohonné hmoty, opravy, poplatky… Základem pro uplatnění vozu a nákladů s ním pro snížení daňového základu daně z příjmů z pronájmu je ovšem uhrazení silniční daně.

Hypotéka? Uplatněte úroky!

V roce 2009 jsme řešili, za jakých okolností je možné odečíst úroky z hypotéky na pořízení vlastního bydlení od základu daně z příjmů. Pro soukromé využití hypotéky je rozhodující využití pořízené nemovitosti k vlastnímu bydlení (či bydlení nejbližších příbuzných). V rámci úsporných opatření se navíc uvažuje o zrušení možnosti odpočtu úroků od základu daně.

Využíváte-li nemovitost pořízenou na hypotéku k pronajímání, výše uvedené se na vás nevztahuje. Naštěstí. Nikdo vám nemůže možnost snížení daňového základu o zaplacené úroky vzít. Úroky z hypotéky jsou regulérní nákladovou položkou nezbytnou k dosažení příjmů – a dalším důvodem, proč nevyužít státem nabízený "paušál" 30 %.

![]()