Text: Luboš Svačina

20. 01. 2010

Hypoindex prosinec 2009: Banky loni poskytly hypotéky za 74,4 miliardy korun

Hypoteční banky spolupracující na tvorbě FINCENTRUM HYPOINDEXu v posledním měsíci loňského roku poskytly 3575 hypoték v celkovém objemu 5,953 miliard korun. Pomalý nárůst jak počtu, tak objemu poskytnutých úvěrů dává tušit, že hypoteční trh je z nejhoršího venku.

Pro bankéře a realitní makléře je dalším pozitivním signálem nárůst průměrné výše poskytnutých úvěrů. O více než 110 000 Kč vzrostla meziměsíčně hodnota tohoto ukazatele u hypoték s jednoletou fixací. Pětileté fixace přidaly v porovnání s listopadem více než 65 000 Kč, viz. tabulka 3. Opačný pohyb jsme však zaznamenali u velmi oblíbených tříletých fixací, a tak konečný efekt v souhrnném indexu nebyl zas tak znatelný. Průměrná hodnota úvěrů všech v prosinci poskytnutých úvěrů meziměsíčně narostla pouze o 3 tisíce Kč na 1 655 311 korun.

Úrokové sazby neklesají ani nerostou

Podle názorů některých expertů je překážkou k masivnějšímu nastartování hypotečního a realitního trhu aktuální nastavení úrokových sazeb. Ty jsou podle realitních makléřů příliš vysoké, čímž znatelně snižují dostupnost úvěrů a tím dusí následně poptávku po bydlení. Z tohoto pohledu nejnovější statistiky FINCENTRUM HYPOINDEXu žádné pozitivní zprávy nepřináší.

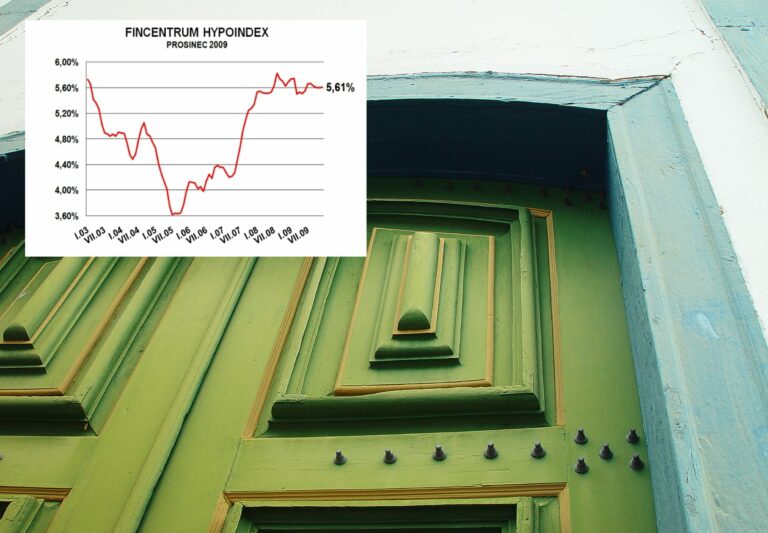

Graf 1: Vývoj průměrných úrokových sazeb hypoték – prosinec 2009

Zdroj: FINCENTRUM HYPOINDEX

Hodnota souhrnného FINCENTRUM HYPOINDEXu vzrostla oproti poslednímu měření pouze o desetinu procentního bodu na 5,61 %, a to ještě spíše vlivem zaokrouhlování. I přes to, že banky v posledních měsících roku upozorňovaly na několikeré snižování nabídkových úrokových sazeb, ve statistikách FINCENTRUM HYPOINDEXu se tyto akce de facto neprojevily. Od září průměrná sazba zůstává na hladině 5,60 %.

"Hypoteční trh nalezl své svou novou rovnovážnou úroveň, neboť již po 2 měsíce nebyl zaznamenán meziroční propad co do počtu úvěrů, objemy jsou cca o 10 % nižší, avšak důsledkem nižší průměrné výše hypotečního úvěru. Důvodem nižší průměrné výše hypotéky je nejen vyšší opatrnost ze strany klientů vzhledem k vyšší splátce, ale také stále přetrvávající vyšší požadavky bank na vlastní zdroje," říká Josef Rajdl, vedoucí analytik společnosti Fincentrum.

| Období | Leden | Únor | Březen | Duben | Květen | Červen | Červenec | Srpen | Září | Říjen | Listopad | Prosinec |

| FINCENTRUM HYPOINDEX | 5,74% | 5,74% | 5,50% | 5,54% | 5,51% | 5,55% | 5,66% | 5,67% | 5,63% | 5,60% | 5,60% | 5,61% |

Stagnují jak tříleté (5,64 %), tak pětileté fixace (5,55 %). Pouze v případě jednoletých fixací došlo k dramatičtějšímu poklesu průměrné úrokové sazby o 16 bazických bodů na 5,69 %. Vzhledem k nízké oblibě jednoletých fixace se však tento propad na souhrnném indexu nijak nepodepsal.

Význam jednoletých fixací v posledních měsících slábne. Naopak stále více klientů si v nyní žádá o úvěry s tříletou fixací. Podíl těchto hypoték činil v prosinci 37 % na celkovém objemu poskytnutých úvěrů a v preferencích výrazně dotáhl pětileté fixace (42 %).

Graf 2: Podíly jednotlivých fixací na celkovém objemu poskytnutých hypoték

Zdroj: FINCENTRUM HYPOINDEX

Na otázku, kam se budou vyvíjet úrokové sazby v dohledné době, neexistuje jednoduchá odpověď. Vývoj úrokových sazeb v "době klidu" více méně koreloval s úrokovými sazbami na finančních trzích. S příchodem krize likvidity a rostoucími obavami z budoucího ekonomického vývoje začaly hypoteční banky reagovat na nastalou situaci a začaly například skokově navyšovat rizikové přirážky. Tím se však vztah mezi sazbami na obou trzích z velké části přetrhal.

Po zklidnění situace bude s velkou pravděpodobností docházet k opětnému sladění sazeb na obou trzích, i když zvýšená riziková marže zde bude určitě ještě nějaký čas patrná. V následující tabulce uvádíme pro zajímavost čerstvou prognózu budoucího vývoje úrokových sazeb, tak jak ji prezentoval analytický tým České spořitelny.

Tabulka 1: Prognóza vývoje úrokových sazeb

Zdroj: Prognóza sazeb Česká spořitelny (19. 1. 2009, ČS Research)

Meziroční propad produkce činí 37 %

V konečném ročním účtování podepsaly banky poskytující data pro výpočet FINCENTRUM HYPOINDEXu celkem 44 402 úvěrových smluv v hodnotě 74,389 miliardy korun. Průměrná výše úvěru tak činila 1 675 352 Kč. V meziročním srovnání výsledek 74,4 mld Kč znamená 36,6% propad oproti roku 2008 a téměř 50% pokles v porovnání s rekordním rokem 2007.

Tabulka 2: Objemy poskytnutých hypoték v jednotlivých čtvrtletích

| Období | 1. čtvrtletí | 2. čtvrtletí | 3.čtvrtletí | 4.čtvrtletí | Součet |

| 2006 | 18 255 | 26 347 | 25 598 | 28 743 | 98 943 |

| 2007 | 28 588 | 47 151 | 33 120 | 36 623 | 145 482 |

| 2008 | 26 426 | 34 605 | 31 517 | 24 733 | 117 281 |

| 2009 | 17 674 | 22 459 | 16 870 | 17 386 | 74 389 |

Za posledních 12 měsíců poskytly hypoteční banky úvěry s průměrnou úrokovou sazbou 5,61 %, což shodou okolností odpovídá samotnému prosincovému měsíčnímu průměru. Úrokové sazby pravděpodobně nalezly svůj aktuální bod rovnováhy.

Kde lze aktuálně ušetřit?

Raiffeisenbank na začátku ledna rozhodla o snížení úrokových sazeb. U jednoletých fixací klesla úroková sazba z o 0,2 p. b. na 5,39 %, tříleté fixace „zlevnily“ o 0,1 % a pětileté fixace nyní klienti získají dokonce za 5,49 %. Dříve Raiffeisenbank tuto variantu financování poskytovala s úrokovou sazbou od 6,29 %.

Snížení nabídkových úrokových sazeb avizovala také Komerční banka. Ta nabízí klientům po přechodné období hypotéky za úrokové sazby o 0,1 – 0,3 p.b. nižší. Nárok na zvýhodněnou úrokovou sazbu získají klienti, kteří si zažádají o úvěr v období od 18. ledna do 14. února 2010 a zároveň podepíší smlouvu do 31. března 2010. Hypotéky s tří a pětiletou fixací (do 85 % hodnoty zastavené nemovitosti) nyní KB nabízí s úrokovou sazbou od 4,89 %.

Novinky na hypotečním trhu

Raiffeisenbank s platností k 18. 1. 2010 obnovila poskytování hypoték na 90 % hodnoty zastavené nemovitosti. Dosud možné získat hypotéku maximálně do 85 % LTV. Ke zmírnění podmínek dochází i u neúčelových hypoték a hypotéky Minimax určené na konsolidaci úvěrů. Tyto půjčky lze nově získat až do 65 % zástavní hodnoty nemovitosti, zatímco doposud to bylo jen 50%. „Přestože se kvůli vývoji nezaměstnanosti dá očekávat nárůst nesplácených úvěrů v letošním roce, věříme, že už nastala ta správná doba pro částečné zmírnění tohoto omezení,“ komentuje změnu strategie produktový manažer Raiffeisenbank Jan Bureš.

UniCredit Bank otevřela v Praze Na Příkopech nové Hypoteční centrum . UniCredit Bank tímto krokem hodlá posílit svou pozici v oblasti poskytování hypotečních úvěrů a v tiskové zprávě uvedla, že otevření dalších specializovaných poboček by mělo následovat v blízké budoucnosti.

Vlivem stále neklesajících úrokových sazeb hypoték rozhodlo Ministerstvo pro místní rozvoj, že i v letošním roce bude poskytovat 1% úrokovou dotaci měsíční splátky hypotéky. Podpora je určena mladým lidem do 36 let věku. Podmínkou přiznání státní podpory je podání žádosti o příspěvek při sjednání hypotéky, nejpozději pak v den čerpání hypotečního úvěru. Více informací o programu podpory hypoték naleznete v článku „Stát bude dotovat hypotéky i v roce 2010“.

Tabulka 3: Souhrnná data za měsíc prosinec 2009

| Doba fixace úrokové sazby | všechny fixace | 1 rok | 3 roky | 5 let |

| Hypoindex | 5,61% | 5,69% | 5,64% | 5,55% |

| Změna oproti minulému měsíci (b. p.) | 1 | -16 | 2 | 0 |

| Průměrná výše hypotéky (tis. Kč) | 1665 | 2106 | 1774 | 1505 |

| Měsíční splátka 1mil. hypotéky na 20 let (Kč) | 6940 | 6984 | 6958 | 6908 |

| Měsíční splátka 1mil. hypotéky na 15 let (Kč) | 8229 | 8270 | 8245 | 8198 |

| Účelovost úvěrů: | ||||

| Podíl úvěrů na koupi na celkovém počtu úvěrů | 66% | 72% | 62% | 58% |

| Podíl úvěrů na výstavbu na celkovém počtu úvěrů | 19% | 17% | 20% | 20% |

| Podíl ostatních úvěrů na celkovém počtu úvěrů | 15% | 11% | 18% | 22% |

Metodika FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX hodnotí vývoj cen hypoték v čase. Je to vážená průměrná úroková sazba, za kterou jsou poskytovány v daném kalendářním měsíci nové hypoteční úvěry pro fyzické osoby. Vahami jsou objemy poskytnutých úvěrů. Vstupní data pro výpočty poskytují tyto banky: Česká spořitelna, ČSOB, GE Money Bank, Hypoteční banka, Komerční banka, Raiffeisenbank, UniCredit Bank, Volksbank CZ a Wüstenrot hypoteční banka.

Podmínky užívání FINCENTRUM HYPOINDEXu: FINCENTRUM HYPOINDEX je možné volně šířit pouze s označením "FINCENTRUM HYPOINDEX" a uvedením zdroje "Hypoindex.cz" (v případě internetových médií s aktivním proklikem na http://hypoindex.cz/ ).

![]()