Pomůže opravné daňové přiznání k hypotéce?

Podnikatelé (a jiné osoby samostatně výdělečně činné), kteří zvažují čerpání hypotéky, řeší dilema: Mají optimalizovat daně a zajistit si tím dostatek volných zdrojů na splácení hypotéky, nebo neuplatnit veškeré možné výdaje a zajistit si tím vyšší zisk a s ním vyšší bonitu pro získání hypotéky? Problém nemá snadné řešení a mnohdy tak vítězí kreativní účetnictví.

Základní problém není ani tak v přiznání či nepřiznání příjmů. V tomto ohledu podnikatelé nemají příliš volnosti a hrozící sankce za krácení daní jsou pro většinu podnikajících dostatečnou hrozbou. Otázka je na straně uplatnění či neuplatnění výdajů. A ani zde se nemusí jednat o daňové úniky. Za příklad poslouží způsob uplatnění výdajů.

Osoba samostatně výdělečně činná může do nákladů uplatnit buď skutečně vynaložené náklady, nebo náklady stanovené procentem z příjmů. První možnost (reálné náklady) má několik zásadních nevýhod – zvyšuje náklady (je třeba evidovat náklady, což mnohdy vede k najmutí účetní firmy) a …

… náklady některých oborů jsou výrazně nižší než náklady, jaké pro ně umožňuje stanovit procentem z příjmů zákon o dani z příjmů. Za příklad mohou posloužit umělecká řemesla. Podstatná část ceny výrobků uměleckých řemeslníků tvoří hodnota přidaná prací. Materiálové náklady a náklady na energie se dostávají do pozadí. Přesto mohou řemeslníci uplatnit výdajový paušál za loňský rok ve výši 80 % z příjmů. Jaký vztah to má k hypotéce?

Naprostá většina bank u osob samostatně výdělečně činných hodnotí bonitu na základě předložených daňových přiznání. Nezkoumá přitom, jaký způsob uplatnění výdajů podnikatel zvolil. Ani nemůže.

Předpokládejme, že skutečné výdaje řemeslníka jsou ve výši 20 % z jeho příjmů. Může ale uplatnit 80 % příjmů do výdajů. Pokud tak učiní, 60 % jeho příjmů nikdy nevydá, nezaplatí z nich daň ani sociální a zdravotní pojištění a tyto příjmy jsou jeho čistým příjmem. Banku to ale nezajímá… při uplatnění výdajů procentem z příjmů nemá ani možnost zjistit, jaké jsou skutečné výdaje podnikatele.

REKLAMA

Podnikatel stojí před dilematem, zda uplatnit výdaje procentem z příjmů a zdanit tak jen (v našem příkladu) 20 % příjmů, z nichž zaplatí též sociální a zdravotní pojištění, nebo zdanit 80 % příjmů. (Variantou, že nepřizná veškeré výdaje a tím si zvýší bonitu se nezabýváme, neboť takový přístup by narozdíl od předchozích ohrozil schopnost podnikatele hypotéku splácet.)

Opravné daňové přiznání… řešení?

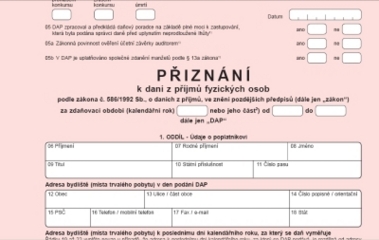

Jeden z čtenářů Hypoindex.cz přišel se zajímavou myšlenkou: Podat daňové přiznání, které bude následně změněno opravným daňovým přiznáním. V prvním daňovém přiznání uplatní skutečné výdaje, čímž si zvýší daňovou povinnost, ale zároveň bonitu z pohledu banky. S tímto daňovým přiznáním bude vystupovat při žádosti o hypotéku. Následně ještě před 31. březnem podá opravné daňové přiznání, v němž uplatní výdaje procentem z příjmů a sníží si tak daňovou povinnost.

TIP: Podejte daňové přiznání on-line!

Naznačený postup má ale jeden zásadní nedostatek: Porušení smluvních podmínek banky. Klient se zavazuje při žádosti o hypotéku poskytnout bance správné, úplné a pravdivé údaje. Navíc na podobné záležitosti pamatuje i trestní zákoník (starý, i nový účinný od 1. ledna 2010):

REKLAMA

(1) Kdo při sjednávání úvěrové smlouvy nebo při čerpání úvěru uvede nepravdivé nebo hrubě zkreslené údaje nebo podstatné údaje zamlčí, bude potrestán odnětím svobody až na dvě léta nebo zákazem činnosti.

A jak by se k takovému jednání stavěly banky? Mají vůbec možnost zjistit, že jejich klient změnil daňové přiznání?

"Banka v případě příjmů prokazovaných daňovým přiznáním požaduje předložení daňového přiznání minimálně za dvě předchozí zdaňovací období, čímž je eliminován výše uvedený postup. Následné hodnocení bonity klienta pak zohledňuje případný vývoj a stabilitu příjmů," uvedla Pavla Hávová z Hypoteční banky a dodala: "Dalším opatřením k omezení takového postupu je požadavek na doložení dokladu o zaplacení daně, který banka také standardně požaduje."

Komerční banka využívá i další nástroje posouzení bonity klienta vedle daňového přiznání. "KB kromě prověření příjmů v okamžiku podání žádosti používá i další nástroje k zjištění bonity dlužníka,které jsou součástí interních postupů a proto je nemůžeme komentovat," uvedla Marie Petrovová z Komerční banky a doplnila: "Banka požaduje při poskytnutí úvěru aktuální příjmy a výdaje klienta, aby posoudila jeho schopnost splácet. Schopnost hradit splátky by ale měla být i v zájmu klienta, aby se nedostal do problémů, které v případě hypotečního úvěru mohou skončit i nuceným prodejem zastavené nemovitosti."

REKLAMA

"Banka předpokládá, že podklady přiložené k žádosti o úvěr jsou pravdivé. Pokud banka při analýze úvěrového obchodu vyhodnotí, že některé skutečnosti nejsou pravdivé nebo byly následně účelově měněny, může banka i podle sjednané smlouvy a úvěrových podmínek takové jednání hodnotit jako porušení smluvních podmínek," odpověděla na náš dotaz Kateřina Bílá z Wüstenrot hypoteční banky.

"Účelová úprava daňového přiznání kvůli schválení úvěru a následné podání dodatečného DP s žádostí o vrácení zaplacené daně je bankou hodnocena jako udání nepravdivých údajů s cílem získání úvěru, což zakládá právo nepovolit čerpání úvěru (došlo k podstatné změně finančních poměrů klienta) nebo dokonce vypovědět úvěrovou smlouvu. Banka v těchto případech provádí namátkovou kontrolu; jen v případě, že klient se dostane do delikvence, vyžaduje banka vždy aktuální informace o jeho příjmech a přitom uvedená záměna vyjde zpravidla najevo," sdělil Tomáš Kofroň z Raiffeisenbank, který dodal i návod pro podnikatele, jak postupovat legálně: "Pro podnikatele, kteří nechtějí platit daně a uplatňují např. paušál výdajů, lze v Raiffeisenbance použít metodu stanovení příjmů na základě obratu podnikání – příjem se stanoví procentem z obratu a výše nákladů a daně na něj nemá vliv."

"Máme možnost podle obchodním podmínek přehodnotit bonitu klienta prakticky kdykoliv: Máme právo prověřovat a hodnotit platební schopnost osob zavázaných z úvěru, kterým jsme poskytli úvěr, kvalitu zajištění, stejně jako i další skutečnosti, které by mohly ve svých důsledcích vést k ohrožení splácení a návratnosti úvěru. Stejně tak můžeme prověřovat, zda úvěr byl použit na dohodnutý účel. Veškeré podklady, které považujeme za potřebné pro přezkoumání uvedených skutečností, jsme oprávněni si opatřit na náklady klienta v případě, že nám je nepředloží ve stanoveném termínu. Klient musí v souladu s podmínkami smlouvy o úvěru na výzvu banky předložit všechny vyžádané zprávy a informace a dát nám k dispozici veškeré požadované podklady," shrnula možnosti banky Kristýna Havligerová z České spořitelny a doplnila: "Bohužel není možné uvést detailní kroky, které bychom v takové případě učinili, protože by záleželo na konkrétních okolnostech, za kterých bychom takovou informaci zjistili."

Stručnou, ale výstižnou odpověď zaslal Tomáš Pavlík z UniCredit Bank: "Banka zásadně vychází z oficiálního daňového přiznání, předloženého finančnímu úřadu. V případě, že by na to Banka přišla, pak by to bylo velmi pravděpodobně považováno za úvěrový podvod."

Shrnuto a podtrženo

Banky mají možnost si kdykoli znovu ověřit bonitu klienta, což namátkově i dělají. Je ale velmi pravděpodobné, že dokud by osoba samostatně výdělečně činná řádně a včas splácela úvěr i s úroky, banka by její bonitu znovu neprověřovala. Ovšem v případě, kdy by banka zjistila porušení podmínek (zkreslení údajů ze strany klienta), mohla by podle závažnosti provinění přistoupit až k okamžité výpovědi smlouvy, které by mohla podpořit trestním oznámením.

TIP: Podejte daňové přiznání on-line!

Z pohledu klienta je proto vhodné smířit se s vyššími daněmi, sociálním a zdravotním pojištěním a podat daňové přiznání s odpovídajícími příjmy a skutečnými výdaji.

![]()