Drobní pronajímatelé jsou povinni zdaňovat příjmy v dílčím základu daně „Příjmy z pronájmu dle paragrafu 9 Zákona o daních z příjmů“. Koho považuji v této souvislosti za drobného pronajímatele? Nejde o příliš výstižný termín, avšak za drobného lze považovat pronajímatele bez živnostenského listu, který ve prospěch nájemce pouze přenechává do užívání nemovitost, a samotný pronájem není doplněn o doprovodné služby (úklid, výměna lůžkovin atd.).

Toto vymezení je velmi důležité nejen z pohledu práva živnostenského, ale zejména z důvodu daňových povinností. Správně lze usoudit, že pronájem nemovitosti spadající do oblasti živnosti bude zatížen vyšší fiskální zátěží a spadne do jiné daňové kategorie – Příjmy z podnikání a jiné samostatné výdělečné činnosti (paragraf 7 ZDP). V takovém případě už budou příjmy po odečtení výdajů tvořit základ i pro odvod sociálního i zdravotního pojištění a samozřejmě bude na příjmy aplikována i daň z příjmů.

Profesionálové si vědí rady. Drobní pronajímatelé mnohdy nevyužijí všech možností.

Drobní pronajímatelé (ti, kteří nepronajímají nemovitost s doplňkovými službami – tudíž jako živnost) mají v podstatě dvě možnosti, jak dostát svým berním povinnostem. Je logické, že z pronájmu pronajímatelům plynou příjmy v podobě nájemného. Ty musí pronajímatel za každých okolností evidovat a jejich součet za zdaňovací období činí příjmy z pronájmu. Oproti nim má každý poplatník právo uplatnit výdaje související s pronájmem. Sem patří nejčastěji nutné režijní výdaje související s chodem každé nemovitosti (voda, televizní poplatek, elektřina, odvoz odpadu atd.). Tyto výdaje se nazývají takzvané skutečné.

Zákon o daních z příjmů ovšem poplatníkům umožňuje využít takzvaných paušálních výdajů. Ty se odvozují od skutečných příjmů a lze je určit vždy nejdříve na konci příslušného zdaňovacího období (určí se jako 30 procent příjmů). Kterou variantu by si měli pronajímatelé vybrat? Logicky tu pro ně výhodnější. U běžných pronájmů (byty nebo domy) se ve většině případů jeví jako výhodnější uplatnění výdajů skutečných. Skutečně málo pronájmů je v současných podmínkách natolik lukrativní, že skutečné výdaje se pohybují pod třiceti procenty příjmů.

A je tady jeden prvek, kterého se drobní pronajímatelé z neznámého důvodu bojí. Při uplatňování skutečných výdajů mají totiž právo uplatnit do výdajů i odpisy z pronajímané nemovitosti (nelze u paušálních). Při uplatnění odpisů již není pochyb o tom, že skutečné výdaje převýší ty paušální. Jenom pro připomenutí – většina nemovitostí se odepisuje 30 let. To sice vypadá jako velmi dlouhá doba, avšak například při pořizovací ceně bytu 1,5 mil. Kč si v průměru díky odpisům ponížíte základ daně o 4 167 Kč měsíčně. A to už je velmi zajímavé. Na druhou stranu je nutné přiznat, že stanovit odpisy dle Zákona o daních z příjmů člověk úplně mimo účetnictví a daně prostě nedokáže. Počítejte tudíž s návštěvou odborníka, avšak konzultace se vám bezpochyby brzy vrátí v úspoře.

REKLAMA

Co se týče příjmů z pronájmu dle paragrafu 9 zákona o daních z příjmů, tak není nutné se kvůli nim hlásit na sociálce ani zdravotní pojišťovně. Z těchto příjmů (pronájem není živností) se totiž odvody na zdravotní a sociální pojištění neplatí.

U prodejů nemovitostí se vyplatí dodržet časový test dvou nebo pěti let.

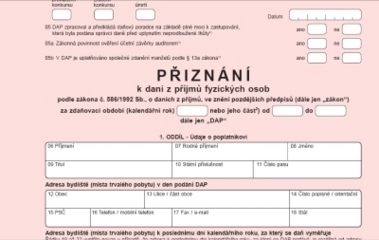

V případě prodávaných nemovitostí není na škodu trochu plánování. Aby zákonodárce nepodporoval spekulativní nákupy a prodeje nemovitostí, tak zavedl dvojí limit osvobozujícího časového testu. Jestliže jste před prodejem v nemovitosti alespoň dva roky bydleli, tak je příjem z prodeje od daňových povinností osvobozen. Při nedodržení této lhůty musíte příjem z prodeje uvést do kategorie ostatních příjmů (paragraf 10) v daňovém přiznání a proti těmto příjmům uplatnit prokazatelné výdaje související s pořízením nemovitosti. Rozdíl bude dílčím daňovým základem.

Podobně jako u příjmů z pronájmu ani příjem z prodeje nemovitosti nezakládá povinnost platit odvody na sociální a zdravotní pojištění, a tudíž se ani při prodeji nemusíte na příslušných institucích hlásit.

U ostatních nemovitostí (tam kde jste skutečně nebydleli – byty, pozemky atd.) se osvobozující časový test prodlužuje na pět let mezi pořízením a prodejem nemovitosti. Při prodejích nemovitostí se s ohledem na výše uvedená fakta vyplatí trochu přemýšlet, než se odhodláte k prodeji.

A jak je to s družstevními byty nedávno převedenými do osobního vlastnictví? Prodáváte-li byt, který je váš a byl převeden do vašeho osobního vlastnictví teprve nedávno, tak opět vám stačí splnit podmínku dvouletého časového testu. Bydleli-li jste v bytě bez ohledu na váš majetkoprávní vztah nejméně v posledních dvou letech, tak je takový příjem z prodeje osvobozen.

![]()