Stavební spoření zůstává nejoblíbenější… je nejvhodnější?

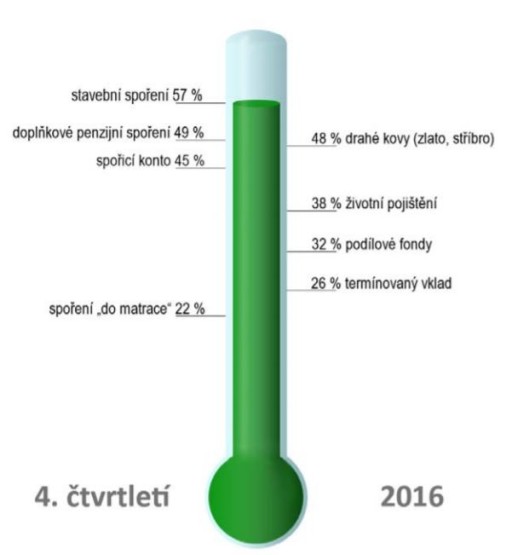

Barometr obliby spořicích produktů Asociace českých stavebních spořitelen (AČSS) ukazuje jako nejoblíbenější produkt stavební spoření. Vysoce v oblibě se ale drží i další nevhodné „spořicí“ nástroje. Co lidé mají v oblibě a proč se vždy nejedná o optimální spoření?

![]()

Barometr obliby spořicích produktů vydala Asociace českých stavebních spořitelen (AČSS) již čtvrté čtvrtletí v řadě. Zřejmě není překvapením, že mezi respondenty zůstává na špičce stavební spoření. Mezi dalšími oblíbenými spořicími nástroji jsou ale i takové, které za „spoření“ lze nazvat jen obtížně a jeden dokonce pod sankcí ze strany České národní banky (ČNB).

Graf 1: Barometr obliby spořicích produktů

Zdroj: IBRS, listopad 2016, 1000 respondentů

Nejlepší roky stavebního spoření jsou již dávno minulostí. Přesto se v oblibě drží stále na čelních příčkách. A důvodem jistě není fakt, že průzkum nechala zpracovávat Asociace českých stavebních spořitelen, jejímž zájmem je propagovat stavební spoření. Důvodem je vysoký odpor českých domácností k přijetí jakéhokoli investičního rizika a státní příspěvek, který mnohdy působí jak vábnička na kachny.

Spořit se stavebním spořením má skutečný význam pouze ve dvou případech. Zejména tehdy, kdy domácnost připravuje rekonstrukci (či pořízení) vlastního bydlení a předpokládá čerpání úvěru. Pak stavební spoření může být optimálním produktem, který zajistí nikoli zajímavé zhodnocení úspor, ale naopak velmi levné financování bez nutnosti zajištění nemovitostí.

Druhou skupinou, pro které může být stavební spoření vhodné, jsou vysoce konzervativní lidé. Při optimálním nastavení cílové částky (cca 150 tis. Kč) a spoření v horizontu 6 let (se získáním 7 státních příspěvků) může být smlouva se stavební spořitelnou nejlepší (pro domácnost přijatelné) řešení. Investice by mohly být efektivnější, nicméně státní příspěvek i po zaplacení nemalých poplatků stavební spořitelně a daní pravděpodobně alespoň pomůže překonat inflaci.

Nevhodné je stavební spoření pro novorozence jako způsob spoření „do dospělosti“. To předpokládá časový horizont 18 let, na kterém se státní příspěvek rozpustí do nepatrného ročního výnosu (je připisován vždy z nových vkladů, zatímco objem nízkoúročených peněz narůstá). Pro takto dlouhé investiční horizonty je vhodné volit spíše dynamičtější (či chcete-li „rizikovější“) investici, která má ale vyšší šanci na reálné zhodnocení než produkt úročený dnes nejčastěji 0,5 % až 1 % ročně (bez započtení daně z příjmů). Nezapomínejte při svém rozhodování na inflaci a s ní spojený inflační cíl ČNB ve výši 2 % s tolerančním rozmezím 1 až 3 %.

Doplňkové penzijní spoření

Doplňkové penzijní spoření (DPS) je druhým nejoblíbenějším finančním spořicím produktem (49 %). Státní příspěvek, nízká nákladovost a zejména možnost volby i dynamické (ano, „rizikové“) strategie z něj dělá zajímavý dlouhodobý produkt i pro mladší ročníky. Zejména ti by s ohledem na očekávanou (ČNB plánovanou) inflaci měli volit rozhodně dynamické (či alespoň vyvážené) účastnické fondy.

V dnešní době nízkých úrokových sazeb klesá perspektiva jakéhokoli zhodnocení pro transformované fondy a konzervativní účastnické fondy. Ty musely v nedávné době nakoupit krátkodobé dluhopisy České republiky se záporným či dlouhodobé dluhopisy s minimálním výnosem, a to ovlivní jejich hospodaření na několik příštích let.

Drahé kovy (zlato, stříbro)

Na třetí příčce s minimální ztrátou na DPS se drží drahé kovy (zlato, stříbro; 48 %). Zejména zlato je považováno za neochvějný uchovatel hodnoty. Jeho cena ale kolísá mnohem víc než akciový trh. Z tohoto pohledu je zlato rizikovější než investice do akcií.

Zlato může mít několik výhod: V případě kolapsu měnového systému (měnová reforma, hyperinflace…) může skutečně posloužit jako uchovatel hodnoty. Pokud sázíte na tyto černé scénáře, určitě do zlata část peněz investujte. Při ještě horších scénářích (totální kolaps světové ekonomiky, III. světová válka apod.) vám zlato nepomůže a investujte spíše do konzerv, zbraní a nábojů. Neuškodí mít v záloze menší protijaderný kryt s dieselagregátem a zásobou paliva.

Pro běžné investory může být zlato a stříbro doplňkem k širší bázi investic. Obecně by jeho hodnota neměla přesahovat 5 až 10 % investičního portfolia.

Spořicí účty

Spořicí účty (obliba 45 %) nahradily termínované vklady (obliba 26 %) již před mnoha lety, kdy je jako první začala využívat mBanka jako marketingový nástroj k přilákání klientů. Pak začala úroková válka a banky na spořicích účtech rychle nabídly lepší zhodnocení než i na střednědobých termínovaných vkladech. mBanka získala dostatek klientů a ze souboje se stáhla. Její úročení již zdaleka nepatří mezi nejlepší.

Obdobný osud potkal i klienty Airbank, která lákala na slib „TOP3 garance“. Nechtěla dávat nejvyšší úrok, ale být mezi třemi nejlepšími. Ani té to zas tak dlouho nevydrželo. V listopadu pak oznámila její zrušení.*)

Peníze jsou dnes levné a není divu, že se bankám za ně nechce platit. Přesto není lepší způsob, kam umístit likvidní rezervu domácnosti, aby bylo vždy na zaplacení nájmu, hypotéky či nenadálých výdajů.

Životní pojištění

Lidé mají v oblibě jako spořicí produkt i životní pojištění (38 %). Nejenže v tomto případě se jedná o zcela nevhodný spořicí/investiční produkt, ale navíc ho Česká národní banka (ČNB) pod nemalými pokutami zakazuje nazývat spořením.

Ohledně životního pojištění nemá jasno ani stát. Na jedné straně ho podporuje daňovými úlevami (i jako zaměstnaneckou výhodu) jako výborný produkt pro všechny, na druhé straně hledá cesty, jak znesnadnit jeho prodej jako nevhodný produkt téměř pro nikoho. Z pohledu řízení osobních a rodinných financí je životní pojištění vhodné na jediné: Krytí rizik. A to především rizika invalidity z jakýchkoli příčin a rizika smrti. Jako bonbónek mohou být přidána další rizika. Toť vše.

REKLAMA

Podílové fondy

Podílové fondy se příliš velké oblibě netěší (32 %). Přitom jsou pro retailovou klientelu často nejvhodnějším řešením. V jejich paletě lze nalézt od vysoce konzervativních (bezpečných) investic, po rizikové (dynamické), které mají zejména v delším horizontu větší potenciál na zhodnocení.

U podílových fondů je nejdůležitější jejich vhodné sestavení zejména s ohledem na časový horizont investice (pro delší investice se hodí dynamičtější fondy), rizikový apetit (jsou lidé, kteří při pomyšlení na akciový trh přepadají noční můry) a potřebnou likviditu (vždy je potřeba nechat peníze „v záloze“ pro případ potřeby).

„Matrace“

Slamníky lákající myši jsou dnes již raritou, a tak spoření „do matrace“ ztratilo jedno z historických rizik. Přesto peníze doma nejsou zcela v bezpečí, jak by mohlo vyprávět jen v letošních prvních 11 měsících roku 2 627 domácností z vykradených bytů a 2 975 domácností z vykradených rodinných domů. Dalším rizikem je inflace, která ohlodává úspory postupně.

*) Oprava: Mylně bylo uvedeno, že Airbank porušila svou TOP3 garanci. Tvrzení vycházelo ze skutečnosti, že třetí nejvyšší úročení na svém spořicím účtu nabízela Česká spořitelna, ta ale nemá srovnatelné podmínky, neboť úrok připíše pouze v případě, že nedošlo k výběru ze spořicího účtu. Za mylné tvrzení se Airbank omlouváme.

![]()