Popředí internetového byznysu Hypoteční banky

Hypoteční banka nestaví svou obchodní strategii na pobočkové síti. S 30 pobočkami by tato strategie asi nebyla příliš úspěšná, přičteme-li kompletní orientaci pouze na hypoteční byznys. Klienti by ji při nejlepší vůli nenašli. Vsadila ale na silné partnery – a má z čeho vybírat. Patří do finanční skupiny společně s ČSOB a Poštovní spořitelnou, navázala v rámci Multibrandu spolupráci s Českou pojišťovnou, ING, Remax, Citibank… a plánuje i další.

Jedním z důležitých distribučních kanálů je pro Hypoteční banku ale i internet. Vychází přitom z průzkumů, podle kterých 15 % Evropanů nakupuje finanční produkty na internetu a 83 % zájemců o pořízení nemovitosti z Prahy používá jako zdroj informací internet.

Nejen proto již v roce 2006 vyvěsila na své stránky dnes běžný poptávkový formulář a v roce 2007 zahájila prodej Hypotéky on-line (jakási „lite“ verze nového produktu). V loňském roce spustila affiliate program, díky němuž se hypotéky Hypoteční banky dostaly na množství internetových stránek a jejich majitelé inkasují provize za zprostředkování klientů.

Základní vlastnosti Hypotéky po webu

Hlavní vlastností a udávanou předností Hypotéky po webu je možnost sjednat hypotéku s pouhou jedinou návštěvou pobočky – při podpisu smlouvy. Celým procesem podání žádosti, nastavení hypotéky, dokládání dokumentů a schvalováním lze projít pouze s přístupem k internetu (pokud tedy žadatel má k dispozici již všechny potřebné náležitosti).

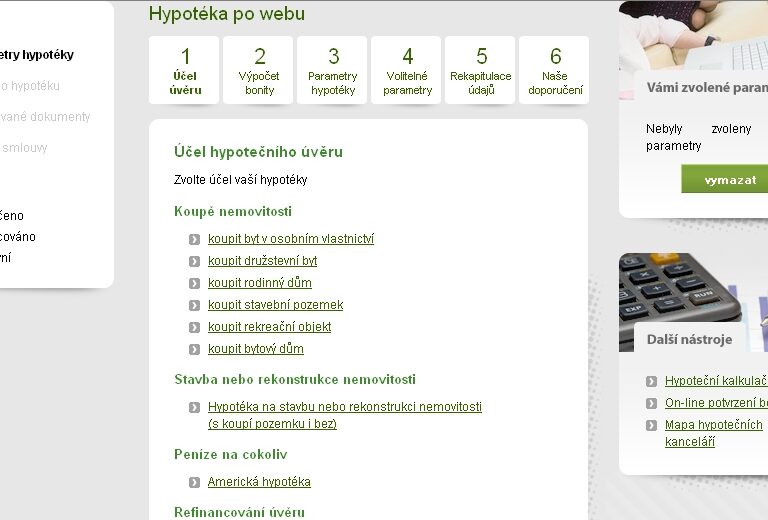

Celý postup žádosti probíhá v několika krocích. V prvním kroku si žadatel zvolí účel hypotéky (refinancování, koupě, výstavba…), v druhém zadá své příjmy a výdaje – a dojde k výpočtu bonity žadatele, ve třetím si nastaví parametry hypotéky – hodnotu zástavy, výši hypotéky, dobu fixace úrokové sazby… následuje možnost volby dalších parametrů hypotéky, jako např. neúčelové části, rekapitulace údajů a registrace pro nové uživatele.

REKLAMA

Po zvolení parametrů hypotéky přichází fáze podání žádosti o hypotéku. Všechny údaje, které klient zadal v předchozích krocích, jsou předvyplněny. Po dokončení vyplnění žádosti je uživatel vyzván, aby žádost buď uložil v PDF formátu a zaslal do banky s dalšími požadovanými dokumenty, nebo ji může ještě změnit. Pro uživatele bez scanneru to může být komplikovanější, neboť žádost je třeba nejprve vytisknout a podepsat, ovšem vzhledem k tomu, že následuje elektronické zaslání dalších dokumentů, není to nikterak kritické.

Elektronické dokládání dokumentů má jednu nespornou výhodu: Klient vidí přesně, jaké dokumenty musí dodat, a zároveň má přehled, jaké již bance dodal. Nevýhodou je, že originály dokumentů beztak bude muset bance dodat.

Dokumenty nemusí být posílány pouze elektronicky. Lze je doručit též klasickou poštou nebo osobně (v druhém případě se ovšem ztrácí hlavní výhoda Hypotéky po webu).

Návštěvě pobočky se klient ale ani s novým produktem nevyhne. K podpisu smlouvy a případně doplnění originálů nezbytných dokumentů bude muset na pobočku zajít – ovšem v té době již bude vědět, zda byla jeho žádost úspěšná. Rozhodnutí o schválení či neschválení hypotéky by mělo dojít v řádu dnů po dodání všech nezbytných dokumentů (nebo jejich kopií prostřednictvím internetu).

REKLAMA

Výhody a nevýhody Hypotéky po webu

Nespornou výhodou Hypotéky po webu je časová úspora. Klient může zažádat kdykoli, dokumenty dokládá, jakmile je má k dispozici…

Hypoteční banka nabízí ale i finanční úsporu: Odpouští poplatek za schválení/přidělení úvěru a zlevní cenu odhadu nemovitosti ze standardních 3 500 Kč (na pobočce či u zástupce Hypoteční banky) na 900 Kč… ovšem, všechno něco stojí.

V době testování Hypotéky po webu byla na internetu nabízená úroková sazba 5,94 % u jednoleté fixace (bez účtu v ČSOB a bez 2 pojištění u ČSOB Pojišťovny) nebo 5,74 % u tří a pětileté fixace – to odpovídá FINCENTRUM HYPOINDEXu za leden 2009, který se usadil na 5,74. To není špatné, na druhou stranu je to ale stále jen průměr – a tedy lze získat i levnější varianty.

Každá desetina rozdílu úrokové sazby znamená rozdíl v měsíční splátce řádově 60 Kč z každého 1 mil. Kč hypotéky, jeden procentní bod pak řádově 550 Kč z každého milionu měsíčně.

REKLAMA

Na webu, nebo přes zprostředkovatele?

Hypotéka na webu má jednu nevýhodu – nelze s ní vyjednat individuální podmínky. Zatímco v bance může i jednotlivý klient za určitých okolností získat mimořádnou slevu na poplatku nebo sníženou úrokovou sazbu, pře „web“ toto možné není. Jisté penzum slev sice klient obdrží, ale nad jejich rámec se již nedostane.

Využije-li klient ale kupříkladu služeb hypotečního makléře, může řešit i individuální potřeby a hypoteční makléř zpravidla zná různé způsoby, jak pro svého zákazníka zajistit výhodnější podmínky, než by získal na pobočce – nebo na webu. Přitom mu porovná nabídky z více bank. Dokáže setřít i časovou výhodu Hypotéky po webu – klienta navštíví na zvoleném místě a ve zvoleném čase a pomůže mu s kompletací nezbytných podkladů.

Ovšem ani výběr hypotečního zprostředkovatele není zcela bezrizikový. Příslib budoucí hypotéky někteří „finanční poradci“ podmiňují uzavřením investičního životního pojištění, které naopak může být překážkou k získání hypotéky.

Hypotéka po webu, návštěva pobočky oblíbené banky i hypoteční makléř mají své výhody i rizika. A jako ve všech závažných rozhodnutí – nejen finančních – je na místě porovnat si více variant a rozhodnout se pro tu optimální. Tak proč si nenamodelovat i hypotéky na internetu?

![]()