Půjčit si peníze od banky můžete skoro zadarmo. A nebo za „nekřesťanský“ úrok. Záleží především na typu úvěru, který od banky čerpáte. Nejlevnější jsou úvěry zajištěné nemovitostí, nejdražší jsou nezajištěné úvěrové rámce na kreditních kartách a na kontokorentních úvěrech.

Nejlevnější jsou úvěry na bydlení. Ty pomáhají domácnostem zajistit jednu ze základních potřeb – bydlení. Proto je pro rodinu prioritou řádné splácení těchto úvěrů a podíl nesplácených úvěrů na bydlení se pohybuje mezi 3 a 3,5 %. Navíc je čerpání úvěrů na bydlení považováno obecně za racionální na rozdíl od spotřebních půjček, proto jsou ochotny se těmito úvěry zadlužit i zodpovědné domácnosti.

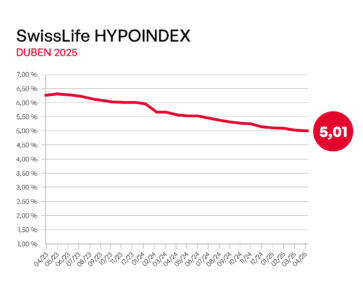

Graf 1: Úrokové sazby úvěrů na bydlení

Zdroj: Vlastní zpracování na základě dat ČNB

Aktuálně jsou z úvěrů na bydlení nejlevnější hypotéky. Nebylo tomu ale tak vždy. Úrokové sazby hypoték jsou mnohem citlivější na vývoj tržního prostředí, a tak v době finanční krize významně vzrostly. Mnohem menší růst zaznamenaly jinak obecně dražší úvěry ze stavebního spoření.

REKLAMA

Úvěry ze stavebního spoření jsou zpravidla dražší než hypotéky, neboť nejsou zajištěny zástavou nemovitosti. Úvěr ze stavebního spoření, k němuž stavební spořitelna vyžaduje zástavu nemovitosti, je ve statistikách České národní banky zahrnut mezi hypoteční úvěry.

Aktuální (dubnová) úroková sazba úvěrů na bydlení dle databáze ČNB činí 3,31 %. Úvěry ze stavebního spoření jsou dražší než průměr a jejich sazba dosahovala na 4,5 %. Dle databáze ČNB činila úroková sazba hypoték 3,05 % – a je tak i vyšší než průměrná sazba hypotečních úvěrů na bydlení dle Fincentrum Hypoindexu, která v dubnu pokořila historický rekord hodnotou 2,88 %.

Graf 2: Úrokové sazby úvěrů na spotřebu

Zdroj: Vlastní zpracování na základě dat ČNB

REKLAMA

Úvěry na spotřebu dosahují průměrné úrokové sazby 14,5 %. U nich je patrný vývoj odrážející finanční krizi. Přibližně do poloviny roku 2007 úrokové sazby klesaly v souvislosti s konkurenčním bojem o klienta, již první náznaky finanční krize vedly k jejich růstu. Zajímavostí je, že se začaly zvyšovat skutečně s prvními náznaky krize, tedy přibližně rok před pádem investiční banky Lehman Brothers.

Po uklidnění situace na finančním trhu na sklonku roku 2012 se úrokové sazby spotřebních půjček v Česku ustálily v úzkém koridoru mezi 14 % a 14,5 %.

Graf 3: Úrokové sazby úvěrů kontokorentních a revolvingových

Zdroj: Vlastní zpracování na základě dat ČNB

REKLAMA

Úrokové sazby kontokorentních a revolvingových úvěrů jsou evidovány v databázi ČNB pouze od roku 2010. Za uplynulé necelé čtyři roky zaznamenaly nárůst na současných 18,31 %.

Vyšší sazby u těchto úvěrů než u spotřebitelských půjček jsou pochopitelné. Klient má možnost kontokorent vyrovnat kdykoli a kdykoli může peníze opět čerpat. Banka přitom musí zajistit, aby měla k dispozici dostatek finančních zdrojů – a naopak v případě splacení peněz klientem musí peníze umístit jiným způsobem.

Graf 4: Úrokové sazby pohledávek z kreditních karet

Zdroj: Vlastní zpracování na základě dat ČNB

Nejdražšími bankovními penězi jsou pohledávky z kreditních karet. V tomto případě má klient nejen možnost kdykoli úvěr čerpat a kdykoli splatit, ale navíc zpravidla může využít bezúročné období, během něhož má peníze vypůjčené zcela zdarma. Podle některých zdrojů úvěry z kreditních karet pouze v bezúročném období využívá přibližně polovina jejich uživatelů.

Banky u kreditních karet ale nevydělávají pouze na úrocích z úvěrů. Zdrojem příjmů jsou i poplatky za vydání či vedení karty, ale největší výdělek mají z podílu na poplatcích hrazených obchodníkem za akceptaci platebních karet. Vydavatelská banka může získat až 1,5 % z každé transakce uskutečněné platební kartou.

Pohledávky z kreditních karet jsou dlouhodobě úročeny poměrně stabilní sazbou. Z úzkého koridoru mezi 19 % a 22 % vystoupily pouze v roce 2009, kdy byly důsledky finanční krize nejtvrdší a nejvíce vzrostl podíl nesplácených úvěrů. Přibližně od roku 2011 se sazby stabilizovaly v rozmezí mezi 20 % a 21 %. Za duben dosáhly na 20,51 %.

Závěrem

Vysoké úrokové sazby spotřebních půjček jsou jedním z významných důvodů, proč je vhodné v případě čerpání hypotéky volit raději vyšší půjčku a ponechat si větší volnou finanční rezervu. Řešit případné dodatečné náklady spojené s pořízením nemovitosti nebo nenadálé výdaje spotřebitelským úvěrem vyjde výrazně dráž.

![]()