29. 08. 2017

Subjekty:

GOLEM FINANCE

2 měsíce po sobě bankám klesají objemy hypoték. Proč?

Od roku 2015 průměrná výše úvěru rostla mezi jednotlivými roky řádově o desítky tisíc korun a byla jedním z hlavních motorů růstu celkové produkce hypotečních úvěrů. V červenci se tento růst zastavil a objemy hypoték již podruhé za sebou meziročně klesly. V uplynulých 2,5 letech neobvyklá situace. Jaký je důvod a co se bude dít dál?

![]()

Lidé si půjčují méně

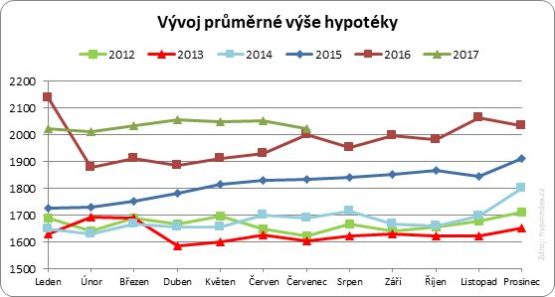

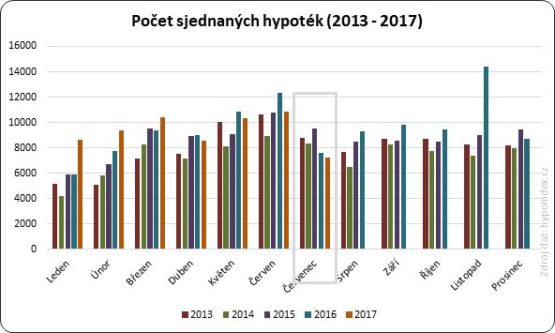

Banky v červenci poskytly 7213 hypotečních úvěrů (y/y -5,3 %) v celkovém objemu 14,578 mld. Kč, tedy o 4,2 % méně, než v loňském roce. Průměrná výše hypotéky dosáhla 2,021 mil. Kč, což bylo jen o 20 000 více než v roce předchozím. Pomineme-li extrémní výkyv tohoto ukazatele v lednu 2016, jedná se o důležitý okamžik ve vývoji posledních 2 let. Od roku 2015 průměrná výše úvěru rostla mezi jednotlivými roky řádově o desítky tisíc korun a byla jedním z hlavních motorů růstu celkových objemů. Jinými slovy při srovnatelných počtech banky dosahovaly mnohem vyšší korunové produkce. Faktory růstu tohoto ukazatele jsme rozebírali nesčetněkrát. Mezi ty hlavní patřily rostoucí ceny nemovitostí, rostoucí příjmy českých domácností, rostoucí podíl výstaveb a prodejů bytů v novostavbách, jejichž ceny jsou obecně vyšší a také vyšší ochota bank půjčovat.

Nyní s největší pravděpodobností dojde ke změně a tempo meziročního růstu tohoto ukazatele zpomalí nebo se dokonce otočí. A to jednak vlivem růstu srovnávací základy (průměrná výše hypotéky v loňském druhém pololetí celkem dynamicky rostla), ale především v důsledku omezení hypoték nad 80 % LTV, ke kterému došlo v letošním dubnu. Jak vyplývá z našich dat, ale i praktické zkušenosti, banky doporučení ČNB dodržují a podíl uzavíraných hypoték nad 80 % LTV se skutečně pohybuje na stanovených 15 procentech celkové kvartální produkce. Vzhledem k tomu, že podíl hypoték nad 80 % LTV se v minulosti pohyboval nad 40 procenty produkce. Tento propad logicky musí být ve výsledcích znát.

Trh se přizpůsobil a výrazné zdražení hypoték nad 80 % LTV znamená, že část produkce se přelila ve prospěch stavebních spořitelen, což dokládají letošní výsledky. Stavební spořitelny budou letošními objemy atakovat 60 miliardovou hranici.

Zájem o hypotéky zeslábl

Z výše uvedených odstavců by se mohlo zdát, že pokles průměrné výše hypotéky je hlavní příčinou meziročního poklesu objemu sjednávaných hypoték, ale podstata je jinde. Současná úroveň průměrných půjčených částek jen přestala stačit na vykrytí mezery v počtu sjednávaných hypoték. První signál ochlazení poptávky po hypotékách přišel v dubnu, kdy došlo k prvnímu meziročnímu propadu počtu sjednaných hypoték. Zatímco v dubnu a pak i květnu ztrátu v počtu sjednávaných hypoték ještě dokázaly banky zaplnit díky meziročnímu růstu průměrné půjčené částky, v červnu a červenci se zpomalení trhu ukázalo v celé své nahotě. Počet sjednaných hypoték v červenci dokonce klesl na 5leté minimum.

Období 2,5letého permanentního hypotečního růstu skončilo. Důvodem poklesu zájmu o hypotéky, resp. počtu sjednaných hypoték je jednak odčerpání poptávky v období před nabitím účinnosti doporučení ČNB, které zásadně omezilo poskytování hypoték na 80 % LTV, ale zároveň také nedostatek nemovitostí vhodných ke koupi ať už z důvodu horší kvality – nabídka už je přebraná, nebo vysokých cen. Poptávku by za určitých okolností mohlo paradoxně „nahodit“ zvyšování úrokových sazeb – lidé budou chtít realizovat hypotéku za současných nízkých úrokových sazeb, ale i tak se počty a objemy sjednaných hypoték v druhém pololetí s nejvyšší pravděpodobností nedostanou na úroveň loňského roku. A v celkovém součtu očekáváme, že výsledek hypotečních bank bude navzdory excelentnímu prvnímu pololetí nižší než loni.

Zároveň je třeba si říci, že na trhu se neděje nic dramatického. Objemy aktuálně sjednávaných hypoték jsou stále vysoko nad dlouhodobým průměrem a letošní výsledek bude pravděpodobně 2. nejvyšší v historii. Stávající situace však stojí za okomentování, protože se jedná o zásadní změnu dosavadního trendu zdánlivě nekonečného růstu.

*chybí zde výsledky mBank, Oberbank, Fio banky a WSPK, které svá čísla hypoindexu nereportují

Zdroj: GOLEM FINANCE, hypoindex.cz

![]()