ČNB: Banky zvyšují sazby pozvolna, bojí se ztráty tržního podílu

Banky se bojí, že přijdou o své tržní podíly. Úrokové sazby hypoték proto zvyšují jen pozvolna. Nízké úrokové sazby drží i na úkor svých úrokových marží, které ovlivňují jejich ziskovost. Jak dlouho jim to ještě vydrží?

![]()

Úrokové sazby hypotečních úvěrů pozvolna rostou. Podle Fincentrum Hypoindexu se průměrná úroková sazba hypoték dotkla dna na konci roku 2016, kdy klesla na 1,77 procenta. Od té doby vzrostla o 0,74 procentního bodu na dubnových 2,51 procenta. Podle statistik České národní banky (ČNB) dosáhla úroková sazba z nových hypoték v březnu 2,49 procenta a nejníže se podívala v listopadu 2016, kdy spadla na 2,13 procenta.

Banky reagují na růst základních úrokových sazeb ČNB, která od srpna 2017 do února 2018 již třikrát zvýšila dvoutýdenní repo sazbu celkem o 0,7 procentního bodu na 0,75 procenta, se zpožděním a pozvolněji. „V porovnání s dlouhodobějšími sazbami finančního trhu se však dosud úroková sazba z hypoték zvyšovala pomaleji,“ uvádí ČNB ve své poslední Zprávě o inflaci.

Hypoteční sazby zaostávají

Úroková sazba hypoték se odvíjí především od výnosu dlouhodobých státních dluhopisů. Výnos desetiletého státního dluhopisu se nyní pohybuje kolem 1,8 procenta, v dubnu dosáhl 1,74 procenta. Zatímco jeho výnos vzrostl od srpna loňského roku o 0,91 procentního bodu, úroková sazba za stejné období se podle údajů ČNB zvýšila pouze o 0,24 procentního bodu.

Výnos desetiletého státního dluhopisu se letos v dubnu dostal na úroveň z května 2014, úroková sazba hypoték se ale podle údajů ČNB v té době pohybovala i o téměř jeden procentní bod výše než v současné době.

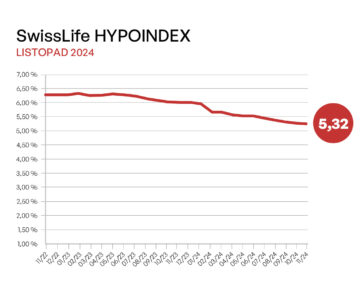

Graf 1: Vývoj úrokové sazby z hypoték, 2T repo sazby a výnosu desetiletého státního dluhopisu

Zdroj: ČNB Zpráva o inflaci II/2018

Úrokové sazby hypotečních úvěrů rostly ve všech pásmech LTV (výše hypotéky k zástavní hodnotě nemovitosti). Omezení, které zavedla ČNB v rámci svých doporučení, se přesto nejvíce podepsalo na hypotékách s LTV od 80 do 90 procent (viz. Graf 2).

Graf 2: Úrokové sazby z nových hypoték dle pásem LTV

Zdroj: ČNB Zpráva o inflaci II/2018

Tržní podíly, garance sazby i delší fixace

ČNB vidí jako jeden z důvodů, proč sazby úvěrů na bydlení zaostávají, obavy bank ze ztráty tržního podílu. „Zatímco náklady financování bank na finančním trhu od loňského podzimu vzrostly, banky vlivem předpokládané vysoké citlivosti poptávky na změnu úrokové sazby z hypoték přistupují ke zvyšování úrokových sazeb z hypoték pozvolna, neboť se obávají ztráty tržního podílu. Proto nebyly zvýšené náklady financování některých bank zatím plně přeneseny do sazeb z hypoték,“ uvádí nejnovější Zpráva o inflaci ČNB.

Dalším důvodem je i sjednávání úrokových sazeb na určitou dobu dopředu. Garantovanou sazbu lze rezervovat jak u refinancovaných (před koncem fixačního období), tak u nových hypoték. Většina bank umožňuje zarezervovat si hypoteční sazbou rok předem, některé banky garantují dokonce sazbu až na dva roky.

TIP: Končí vám letos fixace hypotéky? Jednejte rychle, jinak se vám úvěr prodraží

V době růstu úrokových sazeb roste zájem nejen o garantované sazby, ale i o delší fixace. Přestože největší podíl na hypotečním trhu stále tvoří hypotéky s fixací od jednoho roku do pěti let (52 procent), podíl úvěrů na bydlení s delší fixací podle statistik ČNB narůstá.

Banky si význam dlouhodobějších fixací uvědomují, a proto ještě na začátku roku tyto fixace rozšiřovaly a zvýhodňovaly. V současné době dosahuje podíl úvěrů s fixací sazby od pěti do deseti let 39 procent.

Graf 3: Úrokové sazby z hypotečních úvěrů podle délky fixace

Zdroj: ČNB Zpráva o inflaci II/2018

REKLAMA

Banky si ukrajují ze zisků

Banky s výraznějším zvyšováním sazeb zatím příliš nepospíchají. Raději si pro udržení či zvýšení tržního podílu ukrajují z úrokových marží. Přestože úrokové marže začínají v poslední době mírně růst, z historického pohledu jsou stále na nízké úrovni (viz Graf 4). Navíc podle dubnového „Šetření úvěrových podmínek bank“ provedeného centrální bankou nadále klesaly průměrné úrokové marže u 27 procent bankovního trhu.

Graf 4: Úrokové marže bank z nových úvěrů

Zdroj: ČNB Zpráva o inflaci II/2018

S dalším zvyšováním sazeb zatím nepospíchá ani ČNB. Pro letošní rok plánuje ještě jeden růst základních sazeb, a to nejspíše ke konci letošního roku. Banky tak mají dostatek času na svou vyčkávací strategii.

Skokové zdražení hypotečních úvěrů tak zřejmě hned nepřijde. Zájemcům o hypotéku by však mohlo dělat větší starosti další zpřísnění hypoték, které ČNB chystá. A čekat centrální banka nehodlá ani na zákonné pravomoci.

Již v červnové zprávě o finanční stabilitě, ve které zveřejňuje svá doporučení, by mohla centrální dále omezit poskytování hypoték. Využít k tomu hodlá ukazatel celkového zadlužení žadatele k jeho ročnímu příjmu (DTI) a měsíční splátky k jeho měsíčnímu příjmu (DSTI). V případě, že ČNB opravdu stanoví maximální limity ukazatelů DTI na úrovni 8 a DSTI ve výši 40 procent, rodiny s průměrnými příjmy na hypotéku nedosáhnou a na vlastní bydlení mohou zapomenout.

![]()