Daňové přiznání pro pronajímatele na poslední chvíli

Termín pro podání přiznání k dani z příjmů fyzických osob je podle aktuálního daňového kalendáře 1. dubna 2011. Aprílem není ani skutečnost, že podat daňové přiznání s pětidenním zpožděním nově není žádný problém. Později se to ale již nevyplácí – a daňový poplatník si minimálně pětistovku připlatí.

Stejně tak uhradit daň musí daňový poplatník ve stejném termínu, tedy nejpozději na Apríla. Obé lze sice odložit, ovšem za cenu získání kulatého razítka daňového poradce, který daňové přiznání (alespoň oficiálně) podá za vás. V takovém případě v uvedeném termínu musíte skutečnost, že daňové přiznání podáváte s daňovým poradcem, finančnímu úřadu oznámit.

Jak vyplnit daňové přiznání

Možností vyplnění daňových přiznání je nespočet. Můžete si kupříkladu vyzvednout formulář na kterémkoli finančním úřadu a vyplnit ho ručně na papíře. Můžete ale také využít interaktivní formulář České daňové správy. A nebo vyplnit a zároveň podat daňové přiznání online na stránkách Hypoindex.cz či Investujeme.cz.

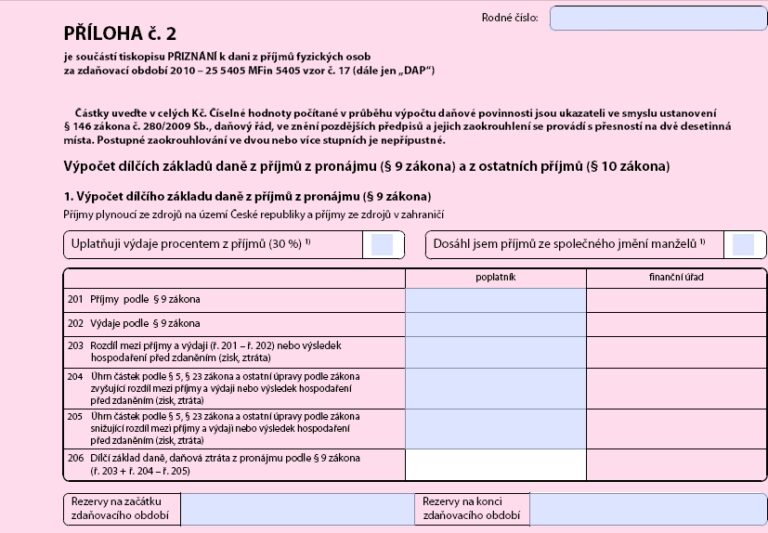

Je-li vaším jediným příjmem příjem ze zaměstnání a z pronájmu, pak je pro vás kromě samotného daňového přiznání důležitá ještě Příloha č. 2 – „Výpočet dílčích základů daně z příjmů z pronájmu (§ 9 zákona) a z ostatních příjmů (§ 10 zákona)“. Pokud byste ovšem zároveň podnikali, museli byste se obrátit též na Přílohu č. 1, a v případě získání nějakých příjmů ze zahraniční, byste vyplňovali též Přílohu č. 3.

V každém případě je vhodné vyplňování daňového přiznání zahájit od příloh.

REKLAMA

Příloha č. 2

V rámci Přílohy č. 2 vyplňujete příjmy a výdaje dosažené v rámci pronájmu. Výdaje můžete uplatňovat buď skutečné, nebo procentem z příjmů. První varianta (skutečné výdaje) jsou u pronájmu nemovitostí téměř vždy daňově výhodnější.

Jsou-li uplatňovány skutečné výdaje, lze vedle odpisů nemovitosti zařadit též náklady spojené s automobilem (je nutné ovšem platit silniční daň) včetně jeho odpisů a veškeré další výdaje s pronájmem související. Souvisejícím výdajem jsou přitom též úroky z hypotéky na pořízení nemovitosti určené k pronájmu (ty pak pochopitelně ale nelze uplatnit jako odčitatelnou položku od základu daně).

Samotné vyplnění přiznání je triviální. Do kolonky "Příjmy podle § 9 zákona" (ř. 201) se vepíše nájemné inkasované od nájemníků. Do kolonky "Výdaje podle § 9 zákona" (ř. 202) se buď uvede 30 % z částky příjmů v řádku 201, nebo skutečně evidované výdaje. O řádek níže (ř. 203) přijde rozdíl mezi příjmy a výdaji.

Řádky 204 a 205 jsou o něco komplikovanější. Ani poučení k daňovému přiznání neporadí, co jimi berňák myslel. Je třeba zavítat do ne zcela jednoduchých paragrafů 5 a 23 zákona o daních z příjmů.

REKLAMA

Ve zkratce se do řádku 204 uvedou výdaje, které byly sice uvedeny ve výdajích, ale nejsou daňově uznatelné. Těmi mohou být kupříkladu náklady na reprezentaci u daňových poplatníků vedoucích účetnictví. V řádku 205 se uvedou naopak příjmy, které jsou od daně z příjmů osvobozené.

Daňový základ (ř. 206) se spočítá z řádku 203 odečtením hodnoty z řádku 205 a přičtením hodnoty z řádku 204. Vypočtený daňový základ (i záporný) se přenese do řádku 39 v hlavním listu daňového přiznání.

Zbývající dvě pole jsou nezbytná pro pronajímatele, kteří tvoří daňově uznatelné rezervy např. na opravy. Ty snižují daňový základ v době jejich tvorby, ale je nezbytné je vyčerpat podle zákonem stanovených pravidel.

Druhá polovina listu Přílohy č. 2 se týká ostatních příjmů podle § 10 a s pronájmem nesouvisí.

REKLAMA

Daňové přiznání

Vyplnit daňové přiznání v principu není složité. Stačí vědět, do jaké kolonky vepsat jaké číslo. S tím do značné míry pomáhá související Pokyny. Tedy do té doby, než začnou odkazovat na zákon… který se mnohdy odvolává na další zákonné normy.

První stranu formuláře daňového přiznání přeskočme. Týká se především osobních údajů, jejichž vyplnění je poměrně snadné. Za zmínku stojí jen několik kolonek: Finanční úřad je v místě bydliště (nikoli jako v případě daně z nemovitostí či převodu nemovitostí v místě nemovitosti) a daňové přiznání podáváte řádné (a tudíž "Kód rozlišení typu DAP" v řádku 04 nevyplňujete).

2. oddíl je pro vyplnění daňového přiznání zásadní. V první tabulce se vyplňují údaje od zaměstnavatelů. Je třeba získat potvrzení o příjmech od všech zaměstnavatelů v uplynulém roce a pro jednotlivé kolonky sečíst patřičné údaje. Pojistné na sociální a zdravotní pojištění placené zaměstnavatelem zvyšuje daňový základ, je proto potřeba ho uvést v řádku 32. Pozor, do tohoto řádku se naopak neuvádí pojistné stržené z hrubé mzdy zaměstnance!

Do řádku 39 se vloží výsledek hospodaření (daňový základ – upravený zisk nebo ztráta) z pronájmu. Pokud má daňový poplatník z pronájmu ztrátu, může ji uplatnit vůči ziskům z jiných činností, s výjimkou závislé činnosti. Podniká-li kupříkladu a dosahuje-li zisku, naopak z pronájmu vykazuje ztrátu, obě činnosti svůj výsledek sečtou spolu s dalšími v kolonce 41, resp. 41a. S tou se dále pracuje pouze tehdy, je-li kladná (v takovém případě se sečte s daňovým základem ze závislé činnosti v řádku 42.

Nelze-li uplatnit ztrátu z pronájmu vůči jiným příjmům, lze ji uplatnit v následujících letech. Ztrátu z minulých let vůči zisku z pronájmu (a další činností kromě závislé) lze uplatnit v řádku 44. O tuto částku se sníží daňový základ z řádku 42 do řádku 45.

Z odčitatelných položek ve 3. oddílu bych upozornil pouze na úroky z úvěrů na bydlení. Ty lze uplatnit pouze na vlastní bydlení za zákonem stanovených podmínek. Je-li nemovitost pronajímána, lze je uplatnit pouze do nákladů.

Pravidla pro uplatnění slev na dani a odčitatelných položek se nezměnily oproti roku 2009. Při jejich uplatňování můžete postupovat podle článku "Snižte si daňovou povinnost: Odčitatelné položky a slevy na dani".

K další postup výpočtu daňové povinnosti naleznete v článku "Přiznání k DPFO za 2010? Kdo ho vyplnil vloni, letos to zvládne také".

Závěrem

Podaří-li se vám zvládnout letošní postup výpočtu daně, nejásejte. Zákon o daních z příjmů prochází desítkami novelizací ročně – a v letoším roce vláda počítá s jeho opětovným kompletním překopáním…

![]()