Povinnost podat daňové přiznání se týká bez výjimky všech osob samostatně výdělečně činných. Ovšem i zaměstnanci, za něž veškeré daňové povinnosti realizuje jejich zaměstnavatel, se za určitých okolností podání daňového přiznání nevyhnou. Jednou z takových okolností je souběžné zaměstnání u více zaměstnavatelů nebo vedlejší příjmy mimo zaměstnání v ročním úhrnu 6 tis. Kč.

Mezi "vedlejšími" příjmy se mohou vyskytnout snadno příjmy z pronájmu. K jejich realizaci není potřeba žádného živnostenského či jiného podnikatelského oprávnění; stačí byt, dům či jiná nemovitost (pronajímat lze ale i movitý majetek). K povinnosti podat daňové přiznání se mohou ale dostat i lidé, kteří si pořídili vlastní bydlení – a následně ho prodávají.

Důležité upozornění: Zatímco daňové přiznání lze podat i zítra, chcete-li daň zaplatit převodem z účtu, musíte tak učinit již dnes. Na podzim loňského roku došlo ke změně zákona o platebním styku, jehož důsledkem je, že za termín zaplacení daně není již považováno datum odepsání peněz z účtu, ale datum jejich připsání na účet finančního úřadu.

Příjmy z pronájmu

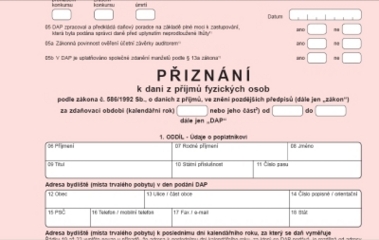

Příjmy z pronájmu mají ve formuláři daňového přiznání. Jedná se o příjmy podle § 9 a jako takové se v daňovém přiznání zaznamenávají do přílohy č. 2.

Vyčíslit příjmy je poměrně snadné. Příjmem je nájemné obdržené od nájemníků. O něco složitější je to s výdaji. Pronajímatel si může zvolit mezi skutečně vynaloženými výdaji a uplatňováním výdajů procentem z příjmů.

REKLAMA

V případě volby uplatňování výdajů procentem z příjmů je do výdajů vloženo 30 % z výnosů z pronájmu, o které je snížen základ daně. Zbylých 70 % příjmů je zdaněno. U příjmů z pronájmu toto ale nebývá nejvýhodnější varianta.

Uplatnění skutečně vynaložených výdajů je o něco náročnější – daňový poplatník musí v takovém případě vést daňovou evidenci. Benefitem je ale možnost uplatnění veškerých souvisejících nákladů s dosažením příjmů. Těmi jsou např. náklady hypotéky spojené s pořízením nemovitosti (tj. především úroky) nebo odpisy.

Byty a bytové domy nejčastěji patří do 5. odpisové skupiny (výjimečně mohou náležet do 4. nebo 6. odpisové skupiny) a odpisují se 30 let (příp. 20 nebo 50 let). Čím je kratší doba odpisování, tím větší část odpisů každoročně vstupuje do nákladů. Daňové odpisy vycházejí ze zákona o daních z příjmů a dosahují 1,4 % v prvním roce (příp. 2,15 % nebo 1,02 %) a 3,4 % v dalších letech odpisování (příp. 5,15 % nebo 2,02 %).

TIP:

Podejte daňové přiznání on-line

REKLAMA

Příklad: V případě bytu zařazeného do 5. odpisové skupiny a pořízeného za 2,5 mil. Kč budou činit odpisy 35 tis. Kč v prvním roce a 85 tis. Kč v dalších letech. Pokud by byl pronajímán za 10 tis. Kč měsíčně a byl by pronajat po celý rok (výnos 120 tis. Kč za rok), již v prvním roce by jen odpisy dosáhly 29,17 % výnosů. V dalších letech by pak odpisy dosáhly 70,83 % a využití paušálu by nevykompenzovala ani úspora nákladů na daňovou evidenci.

TIP: Jak na daňové přiznání příjmů z pronájmu?

Prodej bytu, domu a jiné nemovitosti

Příjem z prodeje bytu, domu či jiné nemovitosti je součástí ostatních příjmů podle § 10 zákona o daních z příjmů a zanáší se stejně jako příjem z pronájmu do přílohy č. 2 formuláře daňového přiznání. Před zanesením příjmů do daňového přiznání je vhodné "otestovat", zda není splněn časový test a zda tedy není prodej od daně z příjmů osvobozen.

Osvobozen je prodej bytu či domu a souvisejícího pozemku, ve kterém má prodávající bydliště alespoň dva roky od jeho pořízení. Pokud v bytě či domě nežije dva roky, je příjem osvobozen pouze v případě, že jsou obdržené prostředky využity na řešení bytových potřeb. Nemá-li prodávající v bytě či domě bydliště, nebo je-li prodáván pozemek či nebytová stavba, je časový test delší a majitel si musí počkat na daňové osvobození 5 let.

V případě, že je třeba příjem z prodeje nemovitosti zdanit, je možné do souvisejících výdajů vložit veškeré náklady vzniklé s jejím nákupem a následným prodejem – od kupní ceny nemovitosti, přes náklady na právníka, realitního makléře, po poplatky za vklad do katastru nemovitostí.

TIP: Jak na daňové přiznání při prodeji bytu?

![]()