Text: Petr Zámečník

26. 02. 2018

Banky ČNB neposlouchají… půjčují více, než mají

Česká národní banka se obává o stabilitu bank. Nastavila jim proto limity, kolik a jak velkých úvěrů na bydlení mají poskytovat. Banky ale doporučení příliš neposlouchají…

![]()

Dostupné úvěry na bydlení zvyšují zájem o koupi bytů a rodinných domů. Vyšší zájem o koupi zvyšuje cenu nemovitostí. A vyšší cena nemovitostí vede k růstu výše průměrné hypotéky. A zůstávají-li hypotéky dostupné a domácnostem se daří, zájem neupadá a tlačí ceny nemovitostí stále výše.

Ceny bytů rostou sice především pod tíhou nízké nabídky způsobené zamrzlým povolováním staveb zejména v Praze a Brně. S tím ale ČNB nic neudělá. A protože jí nejde v první řadě o blaho klienta a jeho střechu nad hlavou, ale o stabilitu bank, pokouší se je chránit před nimi samými. Bankám se to ale moc nelíbí a ČNB zatím příliš neposlouchají.

Limity LTV aneb Nemáš keš? Nebydlíš!

Česká národní banka (ČNB) má řadu pravomocí, které mohou komerční banky držet zkrátka a směřovat je k obezřetnému půjčování peněz. Jedním z nich je „doporučení“, jak vysoké úvěry mají banky poskytovat – limity LTV (Loan-to-Value – výše úvěru k zástavní hodnotě nemovitosti). Doporučení maximální výše LTV navíc postupně zpřísňuje.

Od 1. dubna 2017 musí mít pro hypotéku klient naspořeno alespoň 10 % vlastních prostředků, a to jen v případě, že se dostane mezi 15 % vyvolených, kterým smí banky půjčit hypotéku s LTV v rozmezí od 80 % do 90 %. A k tomu potřebuje další 4 % z ceny nemovitosti na zaplacení daně z nabytí.

Tip: Jak se zpřísňovala pravidla pro poskytování hypoték, čtěte v článku „Čekání na růst úrokových sazeb hypoték“

Klient si navíc podle ČNB nemá půjčovat potřebné prostředky jinde. Často se k dofinancování využívaly buď (nemovitostí) nezajištěné úvěry ze stavebního spoření, nebo spotřebitelské půjčky. České národní bance se ale tato praxe nelíbí, nedoporučuje ji a svou kontrolní činnost hodlá zaměřit i tímto směrem.

Bez vlastních prostředků si tak klient vlastní bydlení nepořídí… a nebo ano? Půjčit si od rodiny či známých (či od lichvářů?) na pár měsíců, než bude úvěr schválen, pak požádat např. o neúčelovou půjčku a dluhy splatit – to je jen jeden z příkladů, kam ČNB nedohlédne. Pro zájemce o bydlení se jedná o dražší, méně komfortní a více rizikovou variantu, nicméně banky budou zdravé. A když klient upadne do potíží, vždy bude dostatečná zástava k prodeji.

Banky neposlouchají…

Nejsou to ale jen klienti, kdo hledají cesty k obcházení limitů, aby si pořídili vysněné (předražené) bydlení. Jsou to i banky samotné. Klientům se daří, úrokové sazby jsou nízké a plány zisku a poskytování nových úvěrů zpravidla roční. A doporučení ČNB může ohrozit jejich splnění.

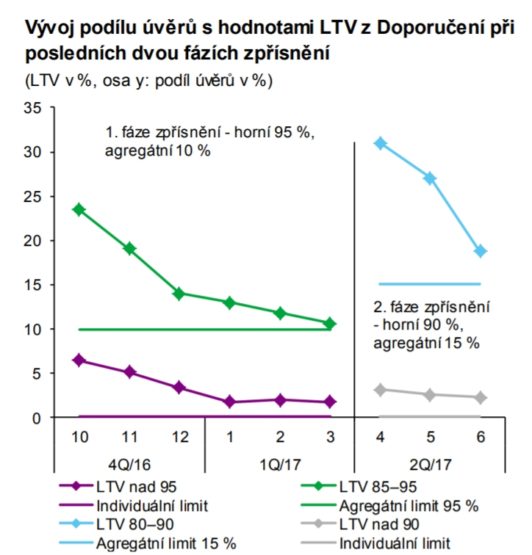

Podle viceguvernéra ČNB Vladimíra Tomšíka se banky „snaží“ doporučené limity plnit, ale zpřísněný limit nebyl ve 2. čtvrtletí 2017 řadou institucí zpočátku dodržován. Přestože banky o zpřísnění věděly 9 měsíců předem, poskytly téměř dvojnásobek limitu úvěrů s LTV od 80 % do 90 %, tedy téměř 30 % oproti doporučeným 15 %. Pro 3. čtvrtletí ale ČNB již očekává lepší disciplínu bank.

Graf 1: Vývoj dodržování doporučení ČNB

Zdroj: ČNB, in prezentace Vladimíra Tomšíka na konferenci Rozvoj a inovace finančních produktů, FFÚ VŠE v Praze, 16. února 2018

REKLAMA

Nejen LTV… ČNB chce víc

Česká národní banka nedoporučuje pouze maximální výši LTV. Zajímá se i o další ukazatele. „Poskytovatelé by si měli nastavit interní limity DTI a DSTI a na jejich základě obezřetně posuzovat žádosti o úvěr,“ uvádí Vladimír Tomšík ve své prezentaci a dodává: „Obzvláště obezřetně by poskytovatelé měli posuzovat žádosti o poskytnutí úvěru u žadatelů, u nichž by ukazatel DTI přesáhl hodnotu 8 a ukazatel DSTI úroveň 40 % (zejména u úvěrů s vysokým LTV, které jsou předmětem agregátního 15% limitu).“

Co znamená LTV, DTI, DSTI

LTV – Loan-to-Value

LTV udává výši úvěru k zástavní hodnotě nemovitosti. Hodnota úvěrů zastavených stejnou nemovitostí se přitom sčítá.

DTI – Debt-to-Income

DTI (občas označované jako LTI – Loan-to-Income) představuje poměr dluhu k ročním příjmům. Zahrnuje ale nejen dluh z hypotečního úvěru, ale veškeré dluhy vč. kontokorentů a kreditních karet, a to bez ohledu na to, zda byly skutečně čerpány či nikoli. V současnosti při poskytování hypotéky řada bank k těmto úvěrům nepřihlíží.

DSTI – Debt service-to-Income

DSTI je ukazatel poměřující roční výši splátek úvěrů včetně dalších souvisejících nákladů k ročnímu příjmu dlužníka/domácnosti. Lze též počítat na měsíční bázi – měsíční splátky úvěrů k měsíčnímu příjmu.

ČNB se pokouší v rámci novely zákona o ČNB prosadit mimo jiné posílení pravomocí v kontrole hypotečního trhu. Dnes může limity vydávat pouze jako „doporučení“ a jejich nedodržování trestat např. vyššími požadavky na rezervy banky, která poskytuje více rizikové úvěry. V novele chce získat možnost stanovit závazné maximální výše všech tří ukazatelů – LTV, DTI a DSTI. A pravomoc udělit sankci až 10 mil. Kč za každé jednotlivé jejich porušení.

Pokud by novela byla přijata, není zřejmé, na jaké úrovni by ČNB limity jednotlivých ukazatelů nastavila a zda by je vůbec využila. Jediným vodítkem jsou aktuální doporučení – tedy LTV na úrovni 80 % až 90 %, DTI na úrovni 8 a DSTI na úrovni 40 %. To ale ČNB důrazně odmítá: „DTI 8 a DSTI 40 % nepředstavují indikaci nastavení horních hranic ukazatelů v případě schválení novely zákona o ČNB!“

Naopak i dnes mohou banky poskytnout hypotéky s vyššími úrovněmi DTI a DSTI jen „poskytovatelé musí být schopni prokázat, že kladné rozhodnutí bylo založeno na konkrétních a dokladovaných skutečnostech“.

![]()