Nabídka úvěrů stavebních spořitelen s využitím překlenovacího úvěru se poslední dobou čím dál tím více přibližuje svými parametry standardním hypotečním úvěrům. Důvod je zcela zřejmý: s nárůstem zájmu o úvěry na bydlení musely stavební spořitelny flexibilně přizpůsobit svoji úvěrovou nabídku tak, aby byla konkurenceschopná bankovním produktům a zároveň byla atraktivní pro klienty.

Ke změnám došlo především v dostupnosti úvěru. V současnosti každá stavební spořitelna nabízí úvěrový produkt, jehož poskytnutí není vázáno na naspořenou částku na smlouvě o stavebním spoření a úvěr lze čerpat ihned po doložení souvisejících podkladů. Úvěry jsou zároveň poskytovány ve vyšších objemech s flexibilní dobou splatnosti, tak aby jednotlivé splátky úvěru odpovídaly finančním možnostem klienta. Jedinou podmínkou poskytnutí úvěru je v současnosti dostatečný příjem a adekvátní zajištění úvěru, které zpravidla závisí na výši poskytnutého úvěrového rámce. Nad 700 000 Kč všechny spořitelny požadují zástavu nemovitosti.

Klient, který si potřebuje půjčit prostředky na koupi nemovitosti a nemá uzavřeno stavební spoření ani dostatek svých prostředků, se může rozhodnout mezi dvěma způsoby financování – hypotékou a úvěrem ze stavebního spoření. Která varianta je výhodnější?

Úvěr ze stavebního spoření, nebo hypotéka?

Pro porovnání parametrů jednotlivých úvěrů a pro znázornění konstrukce zejména úvěru ze stavebního spoření poslouží příklad muže ve věku 30 let, který se rozhoduje, zda k financování svého bydlení využije úvěru ze stavebního spoření anebo hypotéky (jako porovnávací model použiji hypotéku České spořitelny s jednoletou fixací a úrokovou sazbou 4,89 %). Klient má zájem o koupi nemovitosti v hodnotě 1 750 000 Kč, kterou bude v plné výši financovat úvěrem. Zároveň se rozhodl, že je ochoten měsíčně splácet maximálně 12 000 Kč a dosud nevyužívá žádných spořících ani úvěrových produktů bank ani spořitelen.

Vzhledem k tomu, že klient nemá podle zadání nikde vedenu smlouvu o stavebním spoření a nemůže tím pádem splňovat spořitelnou dané parametry hodnocení (nejčastěji je to doba spoření 24 měsíců a výše naspořené částky 40 % úvěrového rámce), nezíská standardní přidělený úvěr, u kterého klient splácí jistinu a úroky ihned.

Klient má jedinou možnost – využít překlenovacího úvěru, který je klientovi poskytnut na překlenutí doby, než bude mít nárok na přidělený úvěr. Z široké a často až nepřehledné nabídky úvěrů stavebních spořitelen jsem vybral ty, které svou konstrukcí nejvíce odpovídají klientově situaci.

V rámci překlenovacího úvěru je klient povinen si otevřít spořící účet pro shromažďování úspor a úvěrový účet v rámci něhož bude evidován jeho závazek, což nutně znamená další náklady související s úvěrem. Výši úhrad souvisejících s vyřízením úvěru ze stavebního spoření zobrazuje následující tabulka. Zároveň uvádím výši poplatků souvisejících s úvěrováním formou hypotéky České spořitelny (poplatek za nejlevnější běžný účet, úvěrový účet a schválení úvěru).

Tabulka 1: Poplatky spojené s úvěrem

|

Zdroj: informační materiály stavebních spořitelen a Komerční banky

Při výpočtu vycházím z předpokladu, že klient je rozhodnut každý měsíc vynaložit na splácení úvěru maximálně 12 000 Kč (bez zahrnutí poplatků). Klient po schválení úvěru v obou případech vyčerpá na koupi nemovitosti celou částku úvěru, tedy 1 750 000 Kč. V rámci hypotéky začne celý úvěr ihned měsíčně 12 tisíci korunami splácet. V případě úvěru ze stavebního spoření je povinen platit úrok z poskytnuté částky (který je neměnný) a zbytek si bude pravidelně spořit na smlouvě o stavebním spoření. O výši jednotlivých plateb rozhoduje úroková sazba překlenovacího úvěru, která je u každé spořitelny různá.

Tabulka 2 zobrazuje výši jednotlivých splátek úvěru a náklady související s vedením spořícího a úvěrového účtu (sloupec a) a poplatek za zpracování úvěru a uzavření smlouvy o stavebním spoření (b, c). V dalších sloupcích je uvedena výše pravidelných úložek (e) a plateb úroků z překlenovacího úvěru (d). Ve chvíli, kdy klient naspoří 40 % částky úvěru, stavební spořitelna překlenovací úvěr "překlopí" na přidělený úvěr v objemu 1 050 000 Kč (1 750 000 Kč – 700 000 Kč), který klient začne pravidelně splácet již všemi disponibilními prostředky 12 000 Kč. Doba "obratu" je uvedena ve sloupci f. Celkovou dobu splatnosti úvěru zachycuje sloupec (g) a se smlouvou související výdaje klienta shrnují sloupce h, i, j, k.

Tabulka 2: Splácení úvěrů a související náklady

|

Zdroj: Stavební spořitelny, www.kb.cz, výpočty autora

Výpočty zahrnují aktuální údaje k překlenovacím úvěrům a přiděleným úvěrům, které uvádí stavební spořitelny v rámci jednotlivých tarifů. Jako srovnávací model jsem použil Hypoteční úvěr 100 České spořitelny s úrokovou sazbou 4,89 %. Sazba odpovídá jednoleté fixaci, tedy možností každoročních mimořádných splátek, obdobně jako je tomu u úvěru ze stavebního spoření, kde klient může mimořádně splácet kdykoliv.

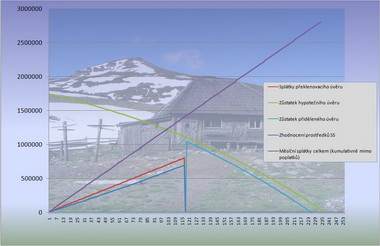

Průběh a výši kumulovaných plateb uvádím pro lepší orientaci v následujícím grafu, který simuluje porovnání úvěru Českomoravské stavební spořitelny a hypotéky České spořitelny. Za povšimnutí stojí zlom po 118. měsíci, kdy se překlenovací úvěr "překlápí" na standardní přidělený úvěr. Důležitý je také bod splatnosti úvěru a jemu odpovídající výše celkových splátek.

|

Výsledky srovnávací analýzy za stávajících podmínek jednoznačně hovoří ve prospěch hypotečního úvěru s nejnižší částkou celkových prostředků vynaložených na splacení úvěru, kdy klient "přeplatí pouze" 960 845 Kč. Tato hodnota je však podmíněna konstantní úrokovou sazbou ve výši 4,89 %, což jednoletá fixace úvěru nezaručuje. Pokud by klient hypotéku zafixoval na delší dobu s aktuální úrokovou sazbou 5,39 % pro 5ti letou fixaci, náklady by vzrostly o 195 120 Kč.

Pokud tedy klient upřednostňuje stálost úvěrových podmínek, při zachování možnosti mimořádných splátek je určitě vhodnější variantou úvěr ze stavební spoření. Zde jsou úrokové podmínky zpravidla pevně ukotveny v úvěrové smlouvě pro celou dobu splatnosti úvěru. V případě, že se klient rozhodne využít nabídek stavebních spořitelen, potom nejvýhodněji se jeví varianta financování úvěrem HYPO stavební spořitelny.

V souvislosti s úvěrováním formou stavebního spoření s nulovou akontací a tedy využitím překlenovacího úvěru je důležité si uvědomit konstrukci překlenovacího úvěru. V průběhu jeho splácení klient totiž platí stále jen úroky z celé vyčerpané částky, i přesto, že na jeho spořícím účtu se pravidelnými úložkami částka neustále zvyšuje. Dochází zde k zvláštní situaci, kdy klient si vlastně půjčuje peníze sám sobě a platí úroky z vkladů, které si sám naspořil.

Platba úroků z celé částky může být naopak výhodou při uplatnění daňových úlev, kdy jsou úroky z úvěru odčitatelnou položkou od základu daně.

Zdroj: Investujeme.cz

![]()