Delší peníze jsou dražší

Základním argumentem pro volbu kratší doby fixace úrokových sazeb je skutečnost, že za běžných okolností jsou úrokové sazby půjček na kratší dobu nižší než na dobu delší. Hypoteční banky si při delší době fixace musí zajistit zdroje na delší období – a za ně patřičně zaplatit.

Nelze samozřejmě v tomto směru směšovat krátkodobé spotřebitelské půjčky a úvěry z kreditních karet s hypotékami. Rozdíl úrokových sazeb v tomto případě je dán vyšší rizikovou prémií a nižším objemem úvěru, který zvyšuje režijní náklady na půjčku.

Porostou úrokové sazby

Úrokové sazby pravděpodobně v nejbližší době porostou. Podle včerejšího průzkumu agentury Reuters se 14 z 15 oslovených analytiků domnívá, že ČNB dnes sazby zvýší. A úrokové sazby rostou nejen v České republice, ale i v okolních zemích a zvyšuje je též Evropská centrální banka. Americký FED by měl sazby snižovat, ovšem také se k tomuto kroku nemůže stále rozhodnout…

Růst úrokových sazeb je, zdá se, nevyhnutelný. Při očekávání vyšších úrokových sazeb by se tedy mohlo zdát, že se delší fixace vyplatí spíše. Ovšem banky růst sazeb předpokládají také a bezpochyby ho do dlouhodobějších úroků započítaly. Z tohoto pohledu se dlouhodobá fixace vyplatí zejména tomu, kdo očekává vyšší nárůst sazeb než banky…

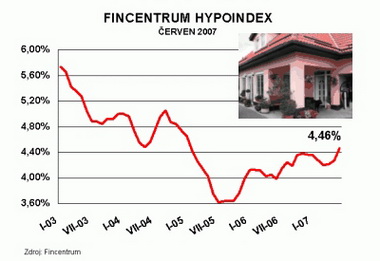

Úrokové sazby hypoték rostou již nyní. Fincentrum Hypoindex se ze svých historických minim v roce 2005 na úrovni blízké 3,6 % pomalu, a jistě zvedá k hranici 4,5 %. A očekávání nejsou nikterak pozitivní…

Vyplatí se kratší fixace?

Kratší doba fixace je spojena především s nejistotou, jak se budou pohybovat úrokové sazby v následujícím období. Vždyť za poslední dva roky úroky dle Fincentrum Hypoindexu vzrostly téměř o jeden procentní bod.

Vezměme za příklad hypoteční úvěr o objemu 2 mil. Kč (v případě nižší či vyšší hypotéky lze čísla jednoduše upravit) na dobu 20 let. Předpokládejme možné sjednání úrokové sazby dle fixace úrokových sazeb uvedené níže v tabulce. Použité úrokové sazby patří jedné hypoteční bance. Mnohem důležitější než hodnoty úroků jsou jejich rozdíly.

| Fixace | Úroková sazba | Splátka úvěru | Měsíční úspora | Roční úspora (vůči 5leté fixaci) |

| 5 let | 5,19 % | 13 410 Kč | ||

| 3 roky | 4,74 % | 12 914 Kč | 496 Kč | 5 952 Kč |

| 1 rok | 4,38 % | 12 524 Kč | 886 Kč | 10 632 Kč |

Předpokládejme dále, že ušetřenou částku klient neutratí, ale uspoří. Zanedbejme nyní možné výnosy z úspor. Po jednom roce splácení bude jeho nesplacená část jistiny hypotéky ve výši udané následující tabulkou.

| Fixace hypotéky | Zůstatek jistiny po jednom roce | Zůstatek jistiny po mimořádné splátce |

| 5 let | 1 941 502 Kč | |

| 3 roky | 1 938 513 Kč | |

| 1 rok | 1 936 040 Kč | 1 925 408 Kč |

V tomto okamžiku předpokládáme běžnou hypotéku, u níž není možné bez sankcí předčasně splatit její část před uplynutím doby fixace. Jistina, z níž se bude platit nová úroková sazba při jednoleté fixaci je o více než 16 tis. Kč nižší než při pětileté a o více než 13 tis. Kč nižší než u tříleté.

V následujícím roce může dojít k situaci, kdy úrokové sazby vzrostou (či klesnou, ovšem to není případ, kterým bychom se nyní zabývali). Otázkou je, o kolik mohou úrokové sazby stoupnout. Díky nižší jistině se splátka úvěru vyrovná při vyšší úrokové sazbě.

Výše splátky úvěru jednoleté fixace by se vyrovnala ve druhém roce splátce pětileté fixace, a tudíž by daný rok nedošlo k žádné úspoře, pokud by úroková sazba s jednoletou fixací dosáhla hodnoty 5,29465 %.

Pokud by hned první rok vzrostla jednoletá fixace o více než 0,9 procentního bodu a udržela se na stejné úrovni po zbylé čtyři roky, byla by stejně výhodná jako pětiletá fixace. V případě, že by se první rok udržela s nižším nárůstem, v dalších letech by mohla vzrůst ještě více, aniž by došlo k ekonomické újmě klienta. Naopak pokud by vzrostla více v prvním roce, mohl by být nárůst kompenzován poklesem v dalších letech… to je ovšem otázkou vývoje budoucích úrokových sazeb.

Oproti tříleté fixaci úrokových sazeb ale jednoletá nemá tak velkou rezervu. Stačilo by, aby na následující dva roky přesáhl hodnotu 4,824241 % a již by byla výhodnější tříletá fixace. Úroková sazba by se po prvním roce nesměla zvýšit o necelé 0,45 procentního bodu.

Budeme-li srovnávat tříletou fixaci s pětiletou, dostáváme se do drobných potíží s délkou fixace, kdy poslední rok druhé tříleté fixace již zapadá do prvního roku pětileté fixace.

| Fixace hypotéky | Zůstatek jistiny po třech letech fixace | Zůstatek jistiny po mimořádné splátce |

| 5 let | 1 815 014 Kč | |

| 3 roky | 1 806 459 Kč | 1 788 603 Kč |

Po třech letech a jedné mimořádné splátce na konci fixace tříleté hypotéky bude rozdíl jistiny činit přibližně 26 tis. Kč. Aby se tříletá fixace oproti pětileté nevyplatila, musela by nová úroveň fixace hypotéky přesáhnout 6,40322 %. Nárůst úrokových sazeb během tří let by tak musel činit více než 1,66 procentního bodu.

Srovnáme-li výsledek s Fincentrum Hypoindexem, který za necelé dva roky, kdy se odrážel ode dna nejnižších úrokových sazeb, přibral 0,9 procentního bodu, není růst nad uvedené úrovně nemožný, ale dle mého názoru je spíše nepravděpodobný.

Zdroj:

Investujeme.cz

![]()