Kupujete byt. Utečete inflaci?

Žijeme v době, kdy došlo k rozpoznání a uznání, že svět je zadlužený a předlužený. A to je problém. Pokud by dlužníci dluh spláceli, začali by šetřit. A to by snížilo poptávku, tržby i zaměstnanost. Podávaným lékem se tak v poslední dekádě staly extrémně nízké úrokové sazby a financování poskytované z měšce centrálních bank.

![]()

Více dluhu, více rizika a více záruk

Na poli financování hypoték prostě centrální banka řekne, že zdroje financování jsou. Banky úvěrující hypoteční dlužníky už nepotřebují pro emitované hypoteční zástavní listy shánět přebytkové subjekty, ale mohou se v rostoucí míře spolehnout na financování z měšce centrální banky. Co neskoupí soukromí věřitelé, to profinancuje centrální banka.

Závazek dodávat likviditu a další financování centrální bankou pak umožňuje zvyšovat nahromaděné zadlužení. Ceny mohou ještě více růst. Limitem je bonita dlužníka, úvěruschopnost. Ta se na poli dluhopisů a úvěrování hodnotí ratingem. Rating udělovaný agenturou Standard & Poor’s pak hodnotí dlužníky (emitenty) na stupnici od AAA do D. Tři áčka, „AAA“ je nejvyšší úvěrový rating.

Na každé úrovni mezi AA a CCC se nachází střední hodnocení (například BBB +, BBB a BBB−). Za čtyři dekády došlo k erozi, roste počet emisí s horším ratingem. Horší kredibilita (úvěruschopnost) se stává stále více zřejmá. Dluh může růst do té doby, dokud bude někdo ochotný půjčit, nebo se za dlužníka zaručí.

Graf 1: Rostoucí zadlužení a snižující se bonita dlužníků (dluhopisový rating)

Úvěry poskytované se zárukou státu anebo centrální banky pak mohou být dalším způsobem, jak umožnit další zadlužování a další chod systému. Když americká centrální banka vykupuje dluhopisy vlády, korporací a třebas cenné papíry navázané na hypotéky, umožňuje další financování. Stlačuje výnosy, umožňuje levnější financování.

Podobným způsobem lze uvažovat i o hypotečním dluhu. Objem dluhu, kterým je financován nákup nemovitostí, v průběhu času roste a analogicky se i zde zhoršuje rating či spíše bonita dlužníků. Ceny nemovitostí jdou ruku v ruce vzhůru s poskytovaným objemem úvěrů – finanční páka v průběhu času vzrůstá. Kde jsou ty časy, kdy na pořízení bytu v Česku stačilo půjčit milion, později nestačily dva a pak už to chtělo miliony tři. A jak roste hypoteční dluh, rostou i ceny nemovitosti. Pro bonitního dlužníka není problém půjčit si milionů pět, na dluhy zdá se neprší.

Také si přečtěte: Jak rostou ceny nemovitostí po koronaviru

Na dluhy neprší, přece se vyplatí

Byty a domy jsou o desítky procent dražší, než byly před deseti lety. Zdá se, že vlastnictví bytu se vždy vyplatí. Při asi 7% ročním zhodnocení, které byty nabídly v průměru za poslední dvě dekády, se zdá, že byt je lukrativní investicí. Prostě jedinečné místo, kam zaparkovat úspory. Cosi, na co se dá sáhnout a spolehnout.

Ani zadlužení nemusí být k zahození. Při 2% úrokové sazbě dotované politikou uvolněné peněžní politiky a průměrné inflaci ročně překračující 2% hodnotu, je tu prostor pro reálné výnosy. Pokud se investice do bytu porovná s alternativami, jako jsou rizikové dluhopisy nabízející třebas na 5 % ročně, byt ve světle posledního vývoje vítězí na plné čáře.

České byty v letech minulých vynášely výnos podobný českým akciím, a to ani nemusí být pronajaté. Na rozdíl od akcií v případě bytu nehrozí vytěsnění, špatné hospodaření managementu nebo úpadek podnikání společnosti. Oproti rizikovým dluhopisům v případě bytů nejde o přijetí rizika krachu dlužníka. V porovnání s dluhopisy u bytů stěží hrozí, že by se jeho cena propadla na nulu. Stranou ale nestojí otázka diverzifikace a dalších rizik, jako je změna legislativy (např. regulace nájemného).

Centrální banky postřehly, že svět je předlužený. A dlužníky je nutné podpořit. A tak zprvu nastoupily nízké úrokové sazby. Ty dlužníkům ulevily. Nověji nastoupila peněžní politika, která neumožní, aby střadatel za své peníze dostal nějaký reálný úrok (inflace je vyšší než úrok nominální). Naopak se hledají způsoby, jak uplatňovat úroky záporné, střadatele potrestat. Nastupuje prostředí finanční represe, kde má vlivem peněžní politiky docházet k reálnému znehodnocování úspor. Jinými slovy střadatel je v situaci, kdy centrální banka za každou cenu zvyšuje inflaci, „obírán“ ve prospěch dlužníků. Stručně a jasně finanční represi neutečete. Fanděte 2% inflaci.

Důsledky pro střadatele

Ti, kteří mají v systému hry na větší zadlužení bonitu, bohatnou, zatímco chudí chudnou. Peníze jsou, pro každého. Tedy každého bonitního. Máš co do zástavy? Máš cosi, co dáš jako prvotní vklad? Pak jsi vyvolený. Můžeš koupit byt a očekávat třeba i 7% roční kapitálové zhodnocení. Tedy nominální, to reálné asi poněkud ukousne inflace. Ale i tak.

V porovnání s čímkoli ostatním se zdají být byty zlatým dolem. Nelze se tedy divit, že se existence této skuliny nelíbí politikům – v rostoucí míře se hovoří o nutnosti zdanění aktiv. A co jiného než aktivum je takový byt? Finanční represe má zřejmé důsledky nejen pro ceny bytů, ale i na poli investování. Centrální banky všemi možnými způsoby zapracují na tom, aby každoroční inflace umázla kousek úspor. Třeba dvě, tři, nebo čtyři procenta. Za asi třicet let 2% inflace znehodnotí polovinu kupní síly peněžní částky. A když nyní centrální banka drží úrokové sazby stlačené při zemi, pak střadatel inflaci neuteče.

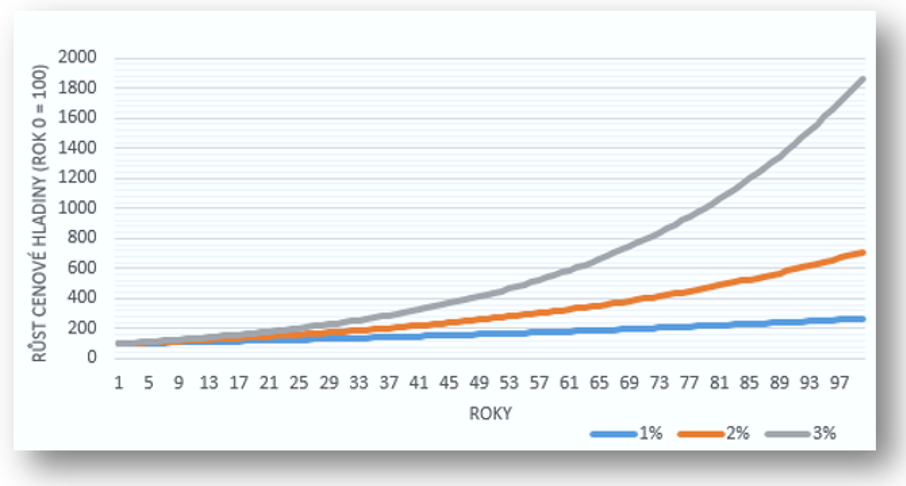

Graf 2: Čím vyšší průměrná roční inflace, tím rychleji jsou peníze střadatelů ohlodány

Cestou z krize, třebas přepálených cen nemovitostí, akcií, dluhopisů a jiných aktiv, má být právě finanční represe. Americký Fed v září vyslal nový vzkaz. Všichni střadatelé a investoři mající pozice v dolarových aktivech budou platit vyšší inflační daň. Nově má platit heslo „fanděte průměrné 2% inflaci“. Když v dobách nedávno minulých byla roční inflace nižší, nově mají ceny růst více svižněji.

Už i v Česku jsou slyšet náznaky opatrné komunikace ve směru přehodnocení inflačního cíle. Doposud byl komunikován cíl 2% roční inflace, s tolerancí plus mínus jednoho procentního bodu. Inflace se ovšem mnoho měsíců pohybuje kolem 3 %. Finanční represe tak úřaduje ve velkém, politika ČNB upřednostňuje dlužníky. Guvernér ČNB v diskusním pořadu ČT konstatoval, že vysoká inflace je ta dvojciferná a že cíl inflace je v průměru plněn. Pokud se výsledky zprůměrují za mnoho let, tak to opravdu platí.

Zpět na pole investic do bytů. Kdo nemá na složení nemalé zálohy anebo nemá takovou práci, aby na hypoteční úvěr dostal, má v novém světě finanční represe smůlu. Ujíždí mu vlak, oproti těm, kdo se k financování dostali, jsou jeho investiční možnosti omezeny. Naopak, kdo na hypotéku dosáhl, zdá se, že zbohatl. A kdo koupil byty dva, tři, je na tom ještě lépe. Poselstvím, které stojí na pozadí finanční represe, je upřednostnit v portfoliích reálná aktiva. Třebas právě byty. Ty jsou schopné odolat inflaci, nicméně neuniknou majetkovým daním.

Monetizace dluhů

Jakkoli se nad českou ekonomikou snáší předzvěst nutnosti zásadní restrukturalizace, nejistot a objetí pandemie, ceny nemovitostí rostou. Pozadí v souvislostech jsme rozebrali. Hraje se o stabilitu finančního systému, který je vcelku předlužený a může skončit ve spirále oddlužování. Kroky zahraničních centrálních bank ukazují cestu. Mocná instituce centrální banky má selektivně zachraňovat vybrané finanční trhy a jistit stabilitu. Když budou za nově „tištěné peníze“ vykupovány úvěry nebo cenné papíry kryté hypotékami, lze poskytovat další a další financování.

Aby dlužníkům neteklo do bot, součástí receptu je udržet úrokové sazby stlačené a inflaci takovou, aby postupně erodovala reálnou hodnotu dluhu. Tím vznikne úleva pro dlužníky. Ve výsledku v Česku máme levné hypotéky a nejisté vyhlídky. Konzervativní investice nic nevynášejí, nemovitosti se stávají středem pozornosti spekulantů, pro mnohé jsou jistotou v nejisté době. Spekulace na další růst cen a financializaci se může opírat i o úmysl změnit legislativu upravující pozici ČNB tak, aby bylo ústřední bance státu umožněno nakupovat „cokoliv“. Třebas firemní dluhopisy. Možná právě firem, které by investovaly na realitním trhu a mohly by pomoci ceny nemovitostí držet v oblacích.

Finanční stabilita něco stojí a finanční inženýrství nového milénia v rukou centrálních bankéřů slibuje setrvalý růst. Pokud centrální bankéři svou experimentální měnovou politiku zvládnou, jak deklarují, vlastníci bytů inflaci utečou. Inflační dani sice utečou, ale dříve či později je doženou daně majetkové.

REKLAMA

![]()