Majitelům nemovitostí hrozí podpojištění, růst cen za 2 roky překročil tolerance pojišťoven

Byty v Praze zdražily jen za poslední 2 roky o téměř 30 procent, v dalších krajských městech pak ještě výrazněji. Vyplývá to z analýzy společnosti FérMakléři.cz. Pojišťovny přitom připouštějí toleranci ke krácení pojištění do 15, maximálně 20 procent. V případě překročení této tolerance hrozí krácení plnění při pojistné události. Finanční poradci i pojišťovny upozorňují, že na trhu se lze potkat i s klienty, kteří smlouvy neaktualizovali přes 10 let.

![]()

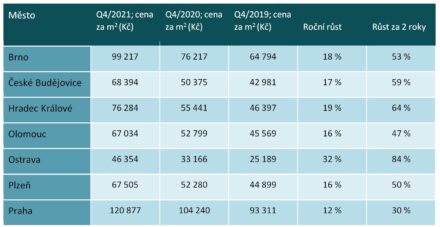

Růst cen bytů byl za uplynulé 2 roky enormní. V Praze se na konci roku 2021 starší byty v osobním vlastnictví prodávaly o 30 procent dráž, než tomu bylo na konci roku 2019. V Brně či Olomouci pak až o 53 procent, v Ostravě dokonce o více než 80 procent. I jen za poslední rok se růst cen pohyboval od 12 procent v Praze po 32 procent v Ostravě.

„Nabídka nemovitostí je dlouhodobě nízká, což vytrvale tlačí ceny nahoru. Aktuálně jsou navíc lidé k pořízení nemovitosti motivováni i vysokou inflací, nelze se tedy domnívat, že by ceny zahájily sestup,“ myslí si Lumír Kunz, jednatel společnosti FérMakléři.cz.

Roste riziko podpojištění nemovitostí

Spolu s enormním růstem cen se otevřel nebývalý prostor i pro takzvané podpojištění. To vzniká tehdy, když je pojistná částka nižší, než kolik činí současná hodnota nemovitosti. Nastane-li pak pojistná událost a likvidátor shledá pojistnou částku ve smlouvě nižší, než je aktuální reprodukční cena nemovitosti, může pojišťovna krátit plnění z pojistné částky.

„Každá pojišťovna má nějakou toleranci, většinou 15 až 20 procent. Je-li hodnota nemovitosti například 5 milionů korun a majitel má pojistku na 4 miliony korun a zároveň pojišťovnu, která toleruje 20 procent, nebude pojišťovna krátit podpojištění, ale bude stejně plnit maximálně 4 miliony. V případě úplné likvidace nemovitosti, jak se dělo například loni následkem tornáda, bude stejně majiteli chybět milion korun na to, aby dům znovu postavil,“ vysvětluje Jan Grufík, partner společnosti Freedom Financial Services.

REKLAMA

Lidé z pojistné branže dále upozorňují, že lidem chybí osvěta či finanční gramotnost, aby si pojistné smlouvy hlídali sami. „Ve většině případů si klienti smlouvy aktualizují, až když je na to upozorníme,“ říká Jan Grufík.

Řešením může být také souhlas s indexací pojistné částky. „V rámci indexace automaticky aktualizujeme pojistné částky s ohledem na vývoj. Pokud indexaci klient akceptuje, garantujeme mu neuplatnění podpojištění,“ říká Milan Káňa z Kooperativa pojišťovny, která je jednou z pojišťoven tolerujících až 20procentní rozdíl pojistné částky vůči pojistné hodnotě. „Aktualizaci ani po deseti letech nepřikládá význam asi 16 procent našich klientů,“ připouští Milan Káňa.

Jedním z řešení – sjednání vyšší pojistky

Odborníci radí, že vzhledem k vývoji cen nemovitostí není od věci sjednat si pojištění o 0,5 až 1 milion Kč vyšší. Tím se majitelé mohou vyhnout potřebě častější aktualizace než jednou za 1–2 roky. V případě, že si chce člověk hlídat hodnotu svého bytu sám, doporučují odborníci sledovat srovnávače nebo odborné portály. Hodnotu bytu totiž klient nastaví pojišťovně sám.

„Je jasné, že málokdo bude pravidelně investovat tisíce korun ročně do odhadu nemovitosti. Bouřlivý vývoj za poslední roky ale ukázal, že se ceny vyplatí sledovat. Na jejich vývoj proto upozorňujeme například na našem blogu, ale možností, jak být v obraze, je samozřejmě více,“ říká Lumír Kunz, jednatel FérMakléři.cz.

REKLAMA

U domů je situace se stanovením ceny trochu složitější. Pojišťovna si dle typu nemovitosti, zastavěné plochy a počtu pater určí nějakou minimální cenu. „Pojišťovny ale dle těchto parametrů nejsou schopny přesně rozklíčovat jaká je individuální reprodukční hodnota daného domu. Může se tedy stát, že stanoví nižší než skutečnou cenu,“ vysvětluje Jan Grufík z Freedom Financial Services. V takovém případě se dle něj vyplatí informovat se například u nějaké stavební společnosti, za jakou cenu by daný dům byli schopni aktuálně postavit na klíč.

Fenomén podpojištění je spjat s pojištěním majetku, ale můžeme ho najít i u jiných typů pojištění. „Podpojištění je typické u majetkového pojištění, existuje ale třeba i u havarijního pojištění. Pokud se nastaví nějaká částka a je od začátku nižší než cena auta, může docházet k podpojištění a pojišťovna nikdy nebude plnit vyšší částku, než jaká je uvedena ve smlouvě. U životního pojištění mohou být lidé zase podpojištěni vůči tomu, co potřebují,“ dodává Jan Grufík k problematice podpojištění.

Zcela nejlepším řešením, při kterém se vyhnete podpojištění nemovitosti, je uzavření pojistné smlouvy, kde není uvedena žádná cena nemovitosti a při škodní události pojišťovna vždy uhradí plnou škodu v aktuálních cenách. To například nabízí KB Pojišťovna.

_____________

Tabulka: Srovnání vývoje cen u všech velikostí bytů dohromady dle měst za roky 2019–2021

Zdroj : Data společnosti Valuo za byty v osobním vlastnictví, stav průměr nebo po rekonstrukci

![]()